論説

}

}

分散型台帳技術(以下、DLT)が近年注目を集めている。金融業各社はDLTの導入準備を全力で進めているに違いない、と考えている方も多いだろうが、実際には多くの企業はまだその段階にまで歩を進めていない。その理由の一つとして挙げられるのは、導入範囲や費用に関する懸念だ。DLTが秘める革新的な可能性については広く知られるようになってきている一方、DLTによって実際のところ短中期的にどの程度の利益を得る事が出来るのかを疑問に思い始めた経営者は多い。

経営者たちは矛盾した状況に身を置いている。彼らが取り組んでいる技術は、大げさに騒ぎ立てられていると同時に過少評価されている。海外送金など銀行の一部の事業領域を侵食している一方で、DLTを幅広く多様な金融市場にて横断的に働かせるような導入方法はいまだに明確になっていない状況である。

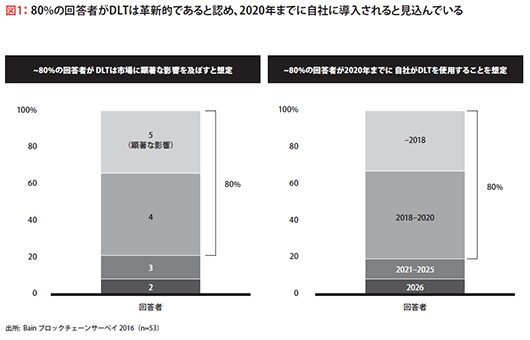

金融市場に従事する人々はDLTの時代が到来しつつあるのを感じている。ベイン・アンド・カンパニー(以下、ベイン)が金融機関の役員を対象に行った調査によると、80%もの回答者がDLTは金融市場を変革し、大きなインパクトをもたらすと予想している。更に、同程度(80%)の回答者が2020年までにDLTが自社に導入されると見込んでいる(図1参照)

それでもなお、いつどの領域でDLTがクリティカルマスを獲得し、市場にどのような影響を与えるのかを正確に予測することは困難を極める。異なる領域にまたがるDLTに対して、どのように法規制が変化するのか全くもって不明だ。また、各社がコスト面でのプレッシャーに直面する中、DLTには多額の投資が不可欠でありレガシーのITシステム・プロセスに手を入れる必要があるケースも多い。

DLTに関する様々な不確実性に対して、ごく一部の例外を除いて、多くの企業は敢えて静観の構えを取っている。「どうやってDLTのビジネスケースを作るか、どの領域に注力すべきか、どの経営陣も悪戦苦闘している」と言う経営者もいる。ベインの調査によると、40%もの企業がこの新しいテクノロジーに対して「様子見」のアプローチをとっていると回答している。

なかには意図的に導入を遅らせようと努めている企業もある。現状を維持し、可能な限り長く業界内における現在の立ち位置を維持したいのである。ブロックチェーン協会のワーキンググループの代表者は「半分の人間は解決策を探しているが、残りの半分は進行を妨害するためにここにいる」と話している。

DLTの適用領域を拡大するユースケースと市場類型

ほとんどの企業が短期的なビジネスに執着したり変革に抗ったりしているような競争環境下では、積極的かつ戦略的な企業こそが競争優位性を獲得出来る。不確実性は大きくても、大きな変革をもたらす可能性を秘めたテクノロジーを活用できる態勢を整えていることの重要性を認識しているからだ。

前述のとおり、ベインの調査によれば多くの金融市場関係者はDLTが市場に大きな影響を与えると想定しており、とりわけトレーディング後の決済などの領域における変革への期待は大きい。調査によると81%もの回答者が、DLTがクリアリング及び決済に与える影響は変革的(Transformative)であると予期している。

同調査では45%の回答者がフィンテック関連のスタートアップ等の企業とパートナーシップを結びDLTプロジェクトを推進していると回答しており、30%の回答者はコンソーシアムに参加していると答えている。およそ3分の1の企業が特定の場所やアセットクラスにおいて、小さな「実験」を行うイノベーションラボを取り入れている。一部の企業では、投資の額を限定し、早期のリターン回収を期待できるニッチな事業を切り出した上でDLTに取り組んでいる。

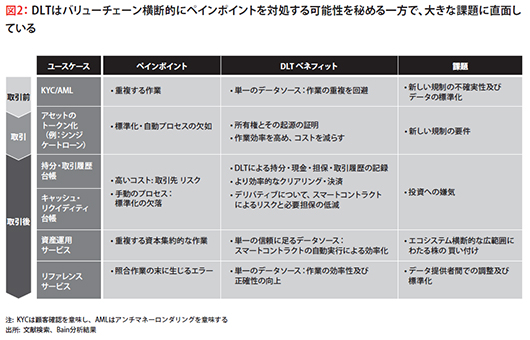

DLTが導入されると、台帳はほかの台帳と結びついて常にアップデートされる一つのデータソースを持つことになり、中央集権的な仲介機能の必要性が変わってくる。DLTは安全かつ変更不可能な履歴と完全な監査証跡を作り出す。DLTは各バリューチェーンにおいて様々なユースケースの可能性を秘めている。例えば、アセットのトークン化によって所有権の証明は疑いの余地のないものになるし、その他にもリファレンスデータの比較が可能になる。(図2参照)

DLTの利用を考えている企業にとっての重要な第一歩は、技術そのものと、市場に与えるインパクトについて明確な視座を持つことである。企業が自社の事業領域においてDLTがどのような進化を遂げうるのかの視座を持つことで、不確実性も踏まえた上での中長期ロードマップの策定が可能となる。

DLTの導入には、法令などの基盤整備が不可欠である。アジア・ラテンアメリカの一部の国においては、単一の取引所と柔軟な規制によって成り立つ統合・集中管理型のインフラにより、DLTに適した基盤が整いつつある。

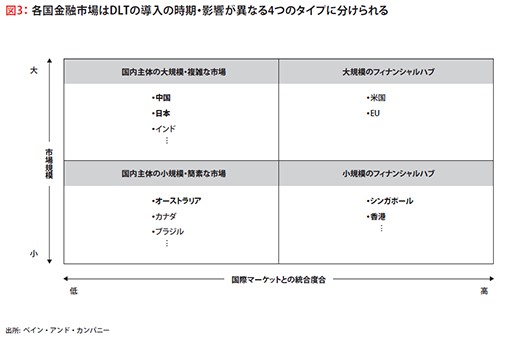

各国市場は、DLTの導入方法、導入時期が異なる4つの市場タイプに分けることができる(図3参照)。

1つ目は大規模で複雑性が高く、国内への集約度が高い日本や中国などの市場である。この市場においてDLTは比較的統合されている現物株式取引の構造を、更に統合するだろう。一方で、2つ目の市場タイプであるアメリカやヨーロッパなどの大規模なファイナンシャルハブでは、DLTは全く逆の動きをする。このような市場においては、DLTは市場のさらなるアンバンドル化・細分化を促進する。

3つ目の市場タイプはオーストラリアやカナダ、ブラジルなどの国内主体の小規模市場である。既に統合・集中管理型のこれらの市場は、他のタイプに比べてDLT導入の障害は少ないため、現物株式取引への影響が最も早期に表れると考えられる。市場のプレーヤーと規制当局が緊密に連携することによって、これらの市場では包括的にDLTが発展すると考えられる。

4つ目の市場タイプはシンガポールや香港などの小規模なファイナンシャルハブである。これらの市場においては現物株式取引の統合管理が続きそうだが、デリバティブやOTCにおいてはよりグローバル市場を意識するようになる。

市場エコシステムを再考する

DLTは領域をまたいでクリアリング及び決済を変える可能性を持っている。トレーダーはデジタル化の進んだ今日においては光の速度で取引を行う事が出来るが、その決済までには3日間ほどかかる。DLTを用いれば、クリアリング及び決済は同時に行う事が出来、これによって流動性及び信用リスクを最小限にとどめることができる。しかし、ネット決済からグロス決済への移行はファンディングメカニズムの大幅な変更を要し、DLT利用の最大の課題の一つとしてとらえられている。

特定のアセットクラスとバリューチェーンにおいては早期のDLT導入の準備が整っている。最も有望なエリアには再生可能エネルギー契約などの店頭デリバティブである。これらの市場は比較的少数のプレーヤーしかおらず、それによってシステムやポリシーの面で合意形成が容易である。取引量も少ないため、必要となる投資(特に使われなくなったITシステムの交換などにかかる費用)は少なくて済み、そのためリスクを抑える事が出来る。

これらのタイプの商品に集中したいくつかのDLTプロジェクトはうまくいっている。EuroclearとPaxosはブロックチェーン決済サービスをロンドンにおける金の取引に対して試験的に導入した。同社は2017年にはそれらを本格的に展開する予定だ。Royal MintとCMEグループもブロックチェーンを用いた金取引を今年中に開始する計画を発表した。アメリカでは、NASDAQがDLTをプライベートマーケットプラットフォームに組み込んで、未公開株の発行や名義変更、管理に活用している。

DTCC及びIBM、Axoni、R3CEVが所属している協会は11兆ドルにも及ぶOCT市場において、DLTとスマートコントラクトを用いたクレジットデリバティブ向けの取引後サービスのテストに成功している。

DLTは不透明かつ悪用の恐れのある既存のプロセスに代わり、LIBOR/コモディティ価格などのベンチマーク・リファレンスデータの質を向上させることも可能だ。DLTに基づいたベンチマーク設定メカニズムを用いれば、現物取引のデータを直接入手する事が出来る。これは調査結果による参考価格ではなく、実際の取引価格にもとづいたリファレンスデータの創出の可能性を示唆している。

トレーディングにとどまらず、DLTは株主議決権行使やデジタル認証システム、顧客確認システムなどの、企業の顧客との関わり方を変える可能性も秘めている。多くの米国企業が登記しているデラウェア州ではDLT及びスマートコントラクトを用いたデジタル株式の発行を可能とするような法律の制定が進んでいる。

シンガポール金融管理局は顧客確認システムの実現を推進している。DLTを用いることで、銀行はコストを抑えつつ、必要な顧客確認情報を取引履歴に組み込む事が出来る。低コスト化・コストの共有化によって参入障壁は低くなり、顧客確認システムを新規の小規模な企業においても導入可能なものにするサイクルが構築されつつある。

DLTは金融市場に大きな利益をもたらす「可能性」がある。ベインの調査によると、DLTによる年間のランニング及び資本コストの削減額は、合計するとグローバルの総運用資産の1~3ベーシスポイント、もしくは150~300億ドルにも及び得る。この削減額の大部分はマニュアルで無駄が多く、エラーが発生しやすい業務プロセスの変更から来ている。また、より詳細かつ完全に統合されたリファレンスデータを迅速・安価に活用する事で、プロダクトイノベーションをはじめとする成長機会も生まれてくることになるだろう。

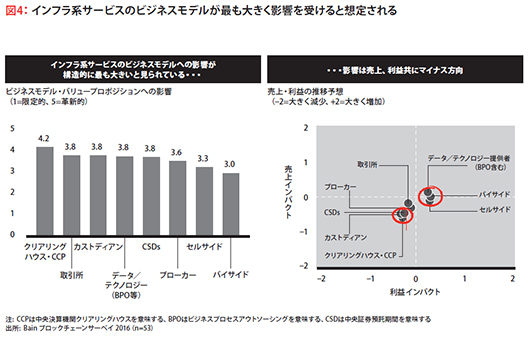

しかしながら、DLTがもたらす利益は平等に分配されるわけではない。DLTが企業の収益性を高める場合もあるが、生産性の改善が収益性の底上げにつながらない場合もありうる。コストが大幅に削減される一方、取引所、銀行、証券会社、資産運用会社やその他の仲介業者は顧客への還元の多寡を競うことになり、DLTによる効率化から生じる利益を享受するのは究極的には発行者と投資家のみとなる。実際に、ベインの調査では「クリアリングハウスやカストディアンにとってDLTの導入は売上、利益ともにネガティブな影響しか与えない」という声もあがっている(図4参照)

上記のような環境下においては、各社は業界全体に及ぶコスト構造の変革および新しいリファレンスデータと分析手法の台頭に先手を打って取り組み・適応しなくてはならない。これによって、早期に収益を上げ初期投資を回収するサイクルを構築でき、長期的には合従連衡が進む業界においてシェアを拡大していく競争力をつけることにつながる。

移行コストを共有化する

金融市場がDLTについて進化を遂げるにつれ、企業はゲーム理論的な選択を迫られる。DLTのエコシステム横断的な早期導入を目指した場合、企業は利益を享受できるかもしれないが、同時に自身のバリューチェーン及び競争優位性を破壊する結末になる可能性もある。一方で、DLTの導入にもたついていると、すでに導入に向けて尽力している企業に対して大きく後れを取るリスクを抱えることになる。ある経営者は「先駆者になりたい者など誰もいない」と語っている。一方で、「最後になるのを望む者もいない」というのも事実だ。市場におけるDLT導入者の数がクリティカルマスに達した時に初めて、DLT導入による影響が最大になるという性質がこの矛盾を大きくしている。

最も価値のあるDLTのイノベーションは、一企業単独の努力からは生まれない。他の企業や取引所、規制当局との協力が必要不可欠だ。その過程には競争と対立を経て勝者と敗者が生まれるだろう。様々なアセットクラスや領域を跨いだ多くの企業を巻き込んでの導入プロセスはこの上なく複雑で、これこそが問題の核心である。

DLTに対する戦略を策定するにあたっては、18世紀にベンジャミンフランクリンが言った「我々は一致団結しなくてはならない。さもなくば、一人一人がみなつるし首となることだろう」という格言を心にとめる必要があるだろう。DLTに対して一人で立ち向かうのは費用が掛かる上にリスクも大きい。業界団体などを通じて利益はもちろん、コストも分担してDLTの導入にあたるほうがよほど理に適っている。「分担」は金融業各社が担うこともできるし、テクノロジー企業をはじめとするサードパーティーにアウトソーシングされることも考えられるだろう。

ITベンダーやビジネス・プロセス・アウトソーシング企業(以下、BPO)は市場の非効率を解消すべく、企業のDLT活用を推進している。例えば、IBMはLinuxFoundationのハイパー台帳プロジェクトの一端として、日本取引所グループと共同で比較的小規模な取引におけるDLTの導入テストを実施した。BroadridgeもDigital Asset Holdingへの出資やハイパー台帳プロジェクトへの参画を通して、フィンテック企業と協業を深め、様々なD L Tプロジェクトに従事している。Thomson Reuters、HIS Markit、Capco及びブロックチェーン企業Axoniを中心とするワーキンググループは、ブロックチェーンテクノロジー及びスマートコントラクトを用いた店頭株式交換向けの確約や取引後のライフサイクルプロセス管理のテストに成功した。

サービスおよびインフラ事業者は、企業の現状のプロセスをDTLベースのより効率的なモデルへと移行させる手助けをしている。しかし、たとえ第三者のソリューションがインフラへの投資の一部を共有化させたとしても、移行プロセスがDLT導入に大きな障害であることには変わりはない。多くの場合、移行が完了するまでの間は既存のプロセスとDLTプロセスを並走させることが必要となる。

競争・収益へのプレッシャーの激しい市場において、銀行やその他の企業はリターンが不透明な投資を敬遠する傾向にある。代わって、DLTの「伝道者」としての役割は、DLTによる発展や導入コストを企業間で分配できるAxoniやR3、DAHなどのブロックチェーンテクノロジー企業と巨大なITベンダーやBPOが一緒に担うことになる。

比較的少数の大手企業しか存在しないような統合・集中管理型の市場は、DLTの実用化において先陣を切るかもしれない。例えば、シンガポール金融管理局は顧客確認システムに加えて、金融セクター向けの公開APIガイドラインの発展にも投資している。一方で、巨大で複雑性が高く細分化された市場(日本・中国など)においては、DLTの初期的イノベーションは、OTC商品やコーポレートアクションなど特定分野で金融外の企業がニッチ市場を切り出し、既存のエコシステムの効率化を進める過程で生まれてくる可能性が高い。

DLTに備える

いずれせよ、DLTの利益を享受したいと願う企業は既存のプロセスやポリシー、IT設計に大幅な変更を加えなくてはならない。すでに世界中の先進的な金融企業はデジタル化への対応として、ITシステムの見直しを始めており、その中でDLT導入を見据えたステップも開始しているケースも散見される。こういった備えをとっている企業は、レガシーIT対策に何のアクションもとっていない競合に対して数年リードしていると言えるだろう。

金融市場におけるDLTの標準化・法規制整備に関するタイムテーブルは不透明な状況ではあるが、ITシステムやプロセスをDLTに対応可能にする準備を始めることは今すぐにでもできる。例えば、DLTに対応するようなエンド・トゥ・エンドのITセキュリティシステムを構築することなどが挙げられる。DLTのセキュリティを研究する上では、試験的なユースケースやテストは非常に重要であり、その際にサードパーティーが果たせる役割も大きい。

DLT適用にむけてITシステムを整備する上でもう一つ重要なのが、ブロックチェーンやスマートコントラクトのプロトコルを組み込む上で成功のカギとなる公開AP(I Application Program Interface)である。例えば、EUでは銀行に対して2018年までに一部業務に関わる公開APIを構築することを義務付けている。しかしながら、多くの課題は未解決のままである。デジタル通貨は最終的にはどのような機能を持つのか、どのようにして台帳は管理されるのか、どのような場合において管理者が改正のために介入しなくてはならないのか。公開APIは企業の顧客や他企業との接し方を急激に変える可能性を秘めているものの、準備レベルには企業間でばらつきが見られる。

ロードマップの策定

DLT導入後の市場において企業が成長するか低迷するかは、今日の戦略決定にかかっている。新技術における新しいリーダーは、トップダウンとボトムアップの両アプローチを用いてロードマップを作成する。自身の属性(銀行、証券会社、取引所、資産運用会社のどれに当たるのか)、規模、市場でのポジション、運用するアセットクラス、事業領域と顧客属性を踏まえたうえでフォーカスを慎重に定めなくてはならない。

ロードマップの策定を行うにあたって、今後市場がどのように進化するのか、いくつかのシナリオを考える必要がある。今後市場は統合していくのか細分化していくのか、法規制は柔軟に変わりうるのか、取引所は垂直的に統合したインフラを用いているのか水平的に統合したインフラを用いているのか。さらに、新しい商品の出現やリファレンスデータの効率化を通じてDLTがコスト構造に与える影響の大きさも考慮する必要がある。

これらの論点についての答えを基に、各社は異なるアセットクラス、地域、バリューチェーンに対して個別の戦略を策定することができるし、自社内部での独立した投資から同業他社に大きく依存する投資にまで及ぶ幅広いオプションを評価することもできる。

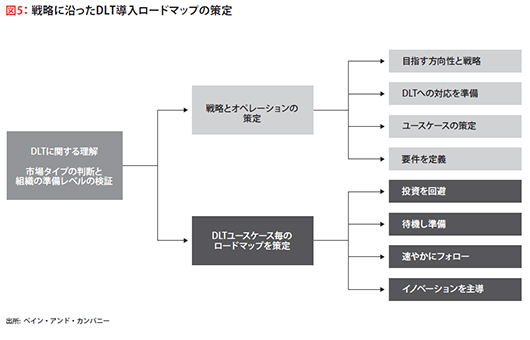

個々のDLTユースケースに関しては、4つの戦略的オプションがある。イノベーションを主導するか、速やかにフォローするか、待機し準備するか、投資を回避するかである(図5参照)

オーストラリアやブラジルなどの小規模かつ統合・集中型の市場における銀行の例を見てみよう。銀行は顧客確認システムを優先させ、業界団体を設立しサードパーティーに運営を委託することもできる。また、シンジケートローンのトークン化を進め、市場の安定性、スピード、流動性を高めることもできる。トークン化は、DLTを用いて取引情報と所有情報を資産に組み込むことで効率性を高めコストの削減を実現できる。また、OCTスワップ契約への活用を優先させることも可能だ。

その他の現物株式取引やクリアリング・決済の領域において、銀行は"ファスト・フォロワー"として取引所のポジションや法規制の変革に対応できる準備を進めることも選択肢の一つである。このような市場における企業の中には、DLTの本格拡大前に、地元のカストディアンを統合しジョイントベンチャーを作ることを考えている会社もある。

DLTへの戦略的アプローチの実行

DLTをいつ、どこで、どのように活用するのかを決定するためのデータはボトムアップで集めるべきだが、そのプロセスについてはトップダウンで管理されなくてはならない。すなわち、優先順位についてはトップダウンで戦略的に設定されている必要があり、研究者からのボトムアップの声によって規定されてはならない。ひとたびロードマップが完成したら、次はDLTの準備レベルを明確にする。優先順位の高いものの多くは「後悔のない投資」、すなわちDLTの導入段階やスピードによらず企業に利益をもたらす投資である。これらの投資にはITシステムの刷新や、公共事業主やBPOなどの第三者との取引のフレームワークの強化、アウトソーシングの評価などがある。

作成されたロードマップ実行にあたって、方向性が正しいかどうか常に確認すると共に、法規制の変革、競合他社のアクション、テクノロジーの変化に応じていつでも変更や修正を加えることができるようにしていなくてはならない。不確実性の強い土俵では、先を見越した柔軟性がカギとなる。

DLTにおける勝者は、アクションを起こさないことへの言い訳ではなく、より効率的なエコシステムの確立、自社の事業領域と整合性のとれた長期的な戦略の構築にエネルギーを使う。新しいテクノロジーが進化する際に戦略的なアプローチをとることによって、虚偽の情報に耳を貸すことなく、進化しつつある金融市場において自身がどのような役割を担うべきなのかについて集中することができる。戦略的でない、または短期的な視野しか持っていない企業は競争優位を失うことによってビジネスの低迷を実感することになるだろう。変化に抗った者ではなく、変化のスピードを加速させた者こそ勝者になりうる。