Pressemitteilung

- Weltweites Dealvolumen steigt im dritten und vierten Quartal 2020 um jeweils mehr als 30 Prozent

- Trotz des coronabedingten Einbruchs zu Jahresbeginn hat es 2020 mehr als 28.500 Übernahmen in Höhe von insgesamt 2,8 Billionen US-Dollar gegeben

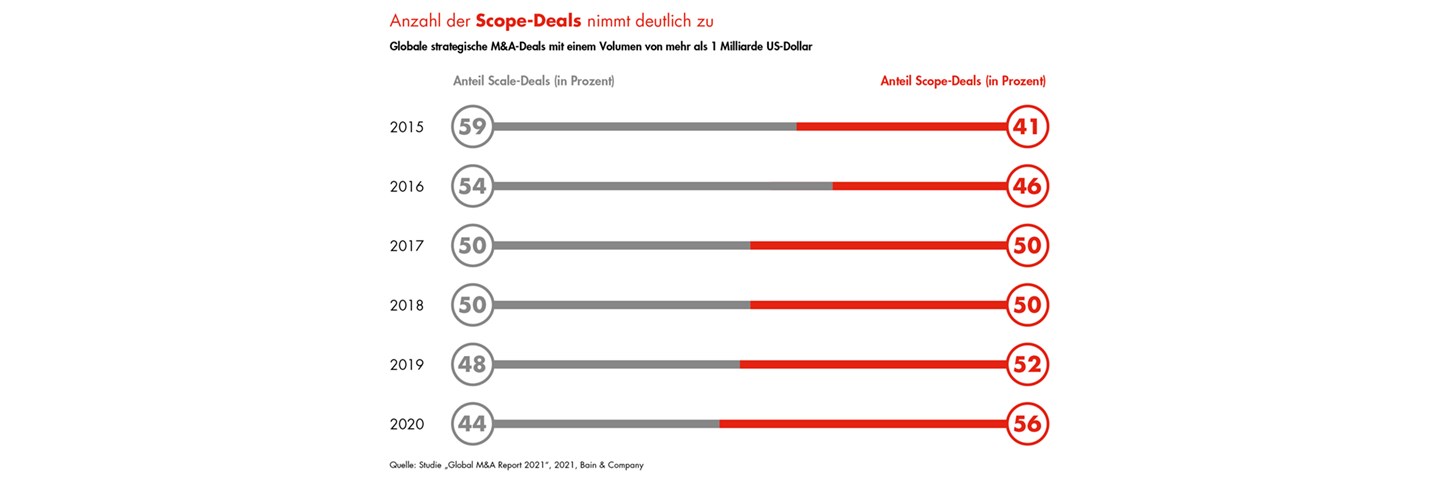

- Anteil der Scope-Deals legt auf 56 Prozent zu

- Firmenkäufer zahlen trotz der Krise höhere Multiples als 2019

Das globale M&A-Geschäft hat sich 2020 von dem tiefen Einbruch zu Jahresbeginn vergleichsweise schnell erholt. Nachdem es im ersten Halbjahr nur wenige Übernahmen gab, nahm das Dealvolumen im dritten und vierten Quartal um jeweils mehr als 30 Prozent zu. Im Gesamtjahr lag es mit rund 2,8 Billionen US-Dollar zwar noch 15 Prozent unter dem Niveau von 2019 – bei der Anzahl der Deals waren es mit 28.500 gut 11 Prozent weniger –, doch hat sich das M&A-Geschäft als wesentlich stabiler erwiesen, als dies zu Beginn der Corona-Pandemie erwartet worden war. In ihrem „Global M&A Report 2021“ analysiert die internationale Unternehmensberatung Bain & Company das weltweite Fusions- und Übernahmegeschehen und geht dabei auf zahlreiche Branchen ein.

Firmenkäufe unverzichtbar

„Das robuste M&A-Geschäft inmitten der Corona-Krise unterstreicht die strategische Bedeutung, die Fusionen und Übernahmen für Unternehmen haben“, betont Bain-Partner und M&A-Experte Dr. Tobias Umbeck. Die weltweite Befragung von rund 300 M&A-Verantwortlichen im Rahmen der Studie hat gezeigt, dass 45 Prozent der Befragten Firmenkäufe als Treiber für künftige Umsatzzuwächse ansehen, vor drei Jahren waren es 30 Prozent. „Fusionen und Übernahmen sind in zunehmendem Maße unverzichtbar“, ist Umbeck überzeugt. „In komplexen wirtschaftlichen Ökosystemen müssen Unternehmen immer mehr Partnerschaften eingehen oder erfolgskritische Fähigkeiten zukaufen. Das ist auch einer der Gründe, warum der Anteil an Scope-Deals wächst.“

Tatsächlich zielten 2020 bereits 56 Prozent aller Transaktionen über einer Milliarde US-Dollar auf die Erweiterung des Geschäfts, den Erwerb neuer Kompetenzen oder den Vorstoß in neue Geschäftsfelder ab (Abbildung). In Deutschland zählte dazu unter anderem die Zusammenarbeit von BMW und Volkswagen mit dem schwedischen Batteriespezialisten Northvolt. Im Gegenzug sank der Anteil kostengetriebener Scale-Deals auf 44 Prozent. Solche Transaktionen bleiben aber speziell für Branchen wichtig, in denen die Corona-Krise den disruptiven Wandel beschleunigt hat. Dazu gehören Einzelhandel, Medien und Telekommunikation sowie Banken.

Europas Bankenbranche vor Konsolidierung

Bain-Partner und Bankenkenner Mike Kühnel sieht in Europa insbesondere im Finanzsektor ein erhebliches Potenzial für Übernahmen: „Eine Konsolidierungswelle bei Kreditinstituten ist absehbar, denn im internationalen Vergleich ist der Konzentrationsgrad in europäischen Ländern, allen voran Deutschland, gering.“ Bewegung gibt es zudem bei den Anbietern von Finanzmarktinfrastrukturen, da die traditionellen Wertschöpfungsketten im Finanzwesen aufbrechen. So entsteht nicht nur Raum für Expansion, sondern auch für neue Geschäftsmodelle beispielsweise im Daten- und Informationssektor sowie im Bereich Kryptowährungen und Digital Assets.

Je nach Übernahmeziel müssen sich Unternehmen allerdings auf hohe Kaufpreise einstellen. Anders als in der globalen Finanzkrise 2008/2009 sind die Bewertungen 2020 nicht gesunken. Vielmehr stieg das EBITDA-Multiple auf den Unternehmenswert weltweit auf durchschnittlich 14 – nach 13 im Jahr zuvor. Allerdings unterscheiden sich die Werte je nach Branche deutlich. So sind beispielsweise im Handel und im Energiesektor die Bewertungen zuletzt zurückgegangen, während sie für Technologieunternehmen und Healthcare-Anbieter stiegen. „Diese Zweiteilung dürfte sich fortsetzen“, so Kühnel. „Wer in zukunftsträchtige Märkte einsteigen oder seine Position dort ausbauen will, muss einen Aufpreis zahlen. Die Verkäufer wissen um ihren Wert.“

Regionale Deals im Fokus

Ihre Kauflust werden die Unternehmen dadurch nicht verlieren. Laut Bain-Befragung erwartet jeder Zweite, dass sich die Zahl der M&A-Deals in seiner jeweiligen Branche 2021 erhöht. Dabei dürfte sich der seit Längerem erkennbare Trend fortsetzen, dass regionale Deals interkontinentalen Transaktionen vorgezogen werden. So sehen 60 Prozent die Lokalisierung der Lieferkette als wichtiges Thema bei künftigen Zukäufen an.

„Das M&A-Geschäft wird 2021 an Dynamik gewinnen“, erklärt Bain-Partner Umbeck. „Wollen Unternehmen in dem wettbewerbsintensiveren Umfeld bestehen, müssen sie ihre M&A-Strategie weiterentwickeln und dabei sämtliche Optionen berücksichtigen.“ Diese reichten von Partnerschaften über Minderheitsbeteiligungen bis hin zu einem eigenen Corporate-Venture-Fund. Zudem werde die Digitalisierung des M&A-Prozesses selbst immer wichtiger. „Die Corona-Krise beschleunigt auch im M&A-Geschäft bestehende Trends wie Digitalisierung und Regionalisierung“, so Umbeck. „Zugleich werden Übernahmen und Fusionen über alle Branchen hinweg zu einem integralen Bestandteil der Unternehmensstrategie.“