Pressemitteilung

Europäische LKW-Kunden sehen immer weniger Unterschiede zwischen den einzelnen Fahrzeugangeboten der Nutzfahrzeughersteller - die Markentreue nimmt ab. Zu diesem Ergebnis kommt die aktuelle Studie der Managementberatung Bain & Company mit dem Titel “Winning in Europe - Truck Strategies in Europe for the Next Decade”, die ausgewählte europäische Märkte analysiert. Dennoch gibt es auch künftig durchaus Möglichkeiten, sich im europäischen LKW-Markt zu differenzieren. Hierzu zählen ein umfangreiches, kundenorientiertes Serviceangebot und exzellente Kundenbetreuung einhergehend mit der Erfüllung von hohen Ansprüchen, wie etwa der Zuverlässigkeit und des Kraftstoffverbrauchs.

- Die Produkte der Nutzfahrzeughersteller werden immer ähnlicher - die Markentreue der Kunden nimmt ab

- Das größte Differenzierungspotenzial liegt in der Ausschöpfung der Möglichkeiten für ein kundenorientiertes Fahrzeug- und Serviceangebot sowie der Händlerperformance

- Der Wettbewerb in den Schwellenländern wird sich intensivieren und die Ertragspotenziale weiter unter Druck setzen

- Das Europa-Geschäft bleibt eine tragende Säule und muss stabilisiert werden

Der europäische Markt für Nutzfahrzeuge ist hart umkämpft, gleichzeitig aber weitgehend gesättigt. Daher versuchen alle großen LKW-Hersteller, vermehrt auch in Entwicklungs- und Schwellenländern Fuß zu fassen beziehungsweise ihr Geschäft auszubauen. Der Trend steigender Verkaufszahlen für Nutzfahrzeuge in diesen Märkten wird sich mittelfristig fortsetzen. Im Durchschnitt der kommenden Jahre könnte die Nachfrage in den großen Schwellenländern (BRIC-Staaten, ASEAN) mit einer hohen einstelligen Wachstumsrate pro Jahr wachsen. Auch in Osteuropa, wo deutsche Anbieter einen Vorteil durch ihre regionale Nähe besit-zen, besteht Nachholbedarf. Doch die Nutzfahrzeugmärkte in diesen Wachstumsländern sind trotz ihrer Dynamik hart umkämpft und sehr preissensitiv. Letzteres bedeutet, dass – trotz hoher Investitionen in den Auf- und Ausbau von Servicenetzen – das Ertragspotenzial in den Wachstumsländern in der Regel eher gering ist. Darüber hinaus unterliegen Entwicklungs- und Schwellenländer leicht zyklischen Schwankungen, die durch konjunkturelle Auf- und Abschwünge als auch durch regulatorische Maßnahmen ausgelöst werden können. Daraus folgt, dass die Nutzfahrzeughersteller auf verlässliche Erträge aus dem – insgesamt – stabilen Kernmarkt Europa angewiesen sind.

Die aktuelle Bain-Studie über den europäischen Nutzfahrzeug-Markt zeigt, dass sich die Kundenbedürfnisse verändern. Basis für die Studie war die Befragung von 550 Geschäfts-führern, Einkaufsleitern und Nutzern schwerer und mittlerer LKW in Deutschland, Frankreich, Großbritannien, Italien, Russland und Skandinavien. Die Fragen wurden im Juni 2012 zum fünften Mal seit 1996 gestellt und erlauben somit langfristige Trendaussagen. „Unsere Studie zeigt, dass die Kunden heute von ihrem LKW-Hersteller deutlich mehr erwarten, als noch vor fünf oder zehn Jahren“, sagt Jörg Gnamm, Studienautor und Partner bei Bain & Company in München. „Wer Marktanteile halten oder hinzugewinnen will, muss diese Kundenerwartungen ganzheitlich erfüllen. Das geht nur über ein Gesamtpaket aus einem leistungsfähigen Fahrzeug, umfassenden Services rund um den LKW und einer exzellente Kundenbetreuung auch nach dem Verkauf.“

Die Markendifferenzierung schwindet

Das Preis-Leistungs-Verhältnis als Kriterium beim Kauf neuer LKW liegt in den vergangenen 20 Jahren auf einem konstant hohen Niveau. Hierzu zählen die Fahrzeugleistung und –zuverlässigkeit, der Kraftstoffverbrauch sowie die Betriebs- und Anschaffungskosten. Ge-meinsam dominieren sie die Entscheidungsfindung beim Kauf. In den Augen der Kunden sind die Unterschiede der Anbieter bei Themen wie Technologie und Fahrzeugleistung aber immer geringer geworden und auch bei den Betriebskosten liegen die Anbieter so nah beieinander wie noch nie in den letzten 20 Jahren.

Die Käufer schwerer und mittlerer LKW sind zudem immer weniger auf ihre nationale Marke festgelegt. Im Schnitt besitzen die befragten Unternehmen gleichzeitig Fahrzeuge von zwei Herstellern in ihrem Fuhrpark. „Die Bereitschaft, den Hersteller zu wechseln, ist in den vergangenen zwei Jahrzehnten deutlich gestiegen. Zwar gibt es noch immer stark markengebundene Käufer, denen Ansehen und Ruf ihrer Marke sehr wichtig sind. Doch deren Zahl nimmt deutlich ab“, sagt Johan Lundgren, Studienautor und Partner bei Bain & Company in Schweden. Auf die Gesamtheit der Befragten gesehen verliert das Markenimage über die Zeit an Bedeutung. Ein häufig genannter Grund dafür ist, dass heute alle Top LKW-Marken ein gutes Image haben.

Die Bedeutung eines umfassenden, kundenorientierten Serviceangebots - verbunden mit einer exzellenten Kundenbetreuung - wird dagegen als Kaufkriterium immer wichtiger. Der Faktor „Kundenbeziehung“ hat inzwischen über alle Käufersegmente und Länder hinweg den dritten Platz unter den Kaufkriterien eingenommen und das Markenimage von dort verdrängt.

Loyalität und Wachstum hängen vom Gesamtangebot ab

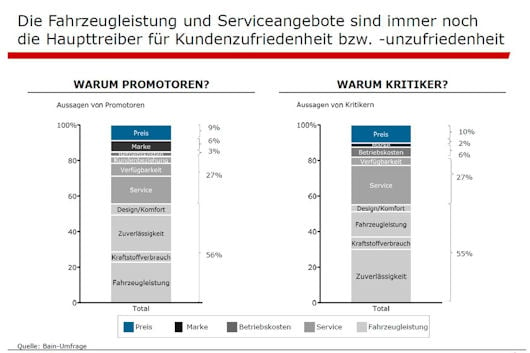

Bain & Company misst die Kundenzufriedenheit seit mehr als zehn Jahren mit dem Net Promoter® Score (NPS). Diese Kennzahl ergibt sich aus den Antworten auf eine einzige Frage: „Auf einer Skala von null bis zehn, wie wahrscheinlich ist es, dass Sie diesen LKW-Hersteller einem Freund oder Kollegen weiterempfehlen?“ Die Antworten werden drei Kategorien zugeordnet. Werte von neun oder zehn stehen für wirklich loyale Kunden („Promotoren“), sieben und acht sind „passiv Zufriedene“, und Bewertungen von sechs oder weniger sind „Kritiker“.

Subtrahiert man den Anteil der Kritiker von dem der Promotoren, ergibt sich der NPS als Prozentsatz. Minuswerte bedeuten, es gibt mehr Kritiker als Anhänger. Mit dem Net Promoter System lässt sich gezielt in Kundenloyalität investieren und damit eine positive Entwicklung auslösen, denn hohe Kundenzufriedenheitswerte haben unmittelbare wirtschaftliche Konsequenzen: Promotoren kaufen mehr Produkte, bleiben ihrer Marke länger treu und empfehlen sie häufiger weiter. Auf Dauer können Unternehmen so ihren Vorsprung gegenüber dem Wettbewerb vergrößern.

Insgesamt liegt die LKW-Branche auf einem im Vergleich zu anderen Branchen ausgewoge-nen NPS-Wert von plus zehn Prozent. Die Gründe für Kundentreue oder Untreue sind weit gefächert – nur wer in allen Disziplinen überzeugt, hat deutlich mehr Fürsprecher als Kritiker. Mit Anteilen von je 20 Prozent und mehr zählen die Faktoren Zuverlässigkeit, Fahrzeugleistung und -verbrauch sowie Serviceangebot zu den wichtigsten Treuegründen. Sie sind gleichzeitig aber auch die wichtigsten Untreuegründe. Allerdings zeichnet sich hier eine klare Gewichtung ab: Mangelnde Zuverlässigkeit steht mit rund 30 Prozent ganz oben auf der Liste, gefolgt von schlechtem Serviceangebot mit mehr als 20 Prozent und unbefriedigender Fahrzeugleistung und -verbrauch mit rund zehn Prozent. Im lediglich einstelligen Bereich liegen die Faktoren Markenimage und Modell-Verfügbarkeit. Ebenfalls genannt werden Gebrauchtfahrzeugwerte und Servicepalette.

„Im Hinblick auf die reine Leistung des Trucks gibt es - über alle Kundensegmente hinweg - Mindestanforderungen. Wer darunter liegt, wird mit schlechten Treuewerten bestraft - wer darüber liegt tut sich schwer, dies aufwandsgerecht bezahlt zu bekommen“, so Nutzfahrzeugexperte Gnamm. „Zukünftig wird die Differenzierung eher über zusätzliche Angebote erfolgen müssen, vor allem über weitere Services und eine exzellente Kundenbetreuung, die die Zufriedenheit und Markentreue der Kunden fördern.“

Konsequenzen für die Strategien der Hersteller

Für eine umfassende Gesamtstrategie zur Differenzierung im Markt, so das Ergebnis der Bain-Studie, sind drei Elemente wesentlich: Die Weiterentwicklung des Fahrzeugs, die Verbesserung des Serviceangebots und der Aufbau einer exzellenten Kundenbetreuung über alle Fokusländer hinweg.

Weiterentwicklung des Fahrzeugs: Alle Nutzfahrzeughersteller bieten in ihren Fahrzeugen seit vielen Jahren konstant und erfolgreich immer neue Fahrzeugeigenschaften an. Dies wird auch in Zukunft gelingen, aber eine Differenzierung allein aus der Technologie heraus wird immer schwieriger. Regulatorischen Mindestanforderungen wie Euro 6 Richtlinien muss entsprochen werden. Darüber hinausgehende Qualität und Leistung werden vom Kunden aller-dings nur dann bezahlt, wenn er durch sie nachweisbare, geldwerte Vorteile erlangen kann. Hierzu zählen beispielsweise ein niedrigerer Kraftstoffverbrauch, eine höhere Fahrzeugzuverlässigkeit oder -verfügbarkeit.

Verbesserung des Serviceangebots: Über eine systematische Verbesserung ihrer Händler- und Serviceperformance können sich die Hersteller zunehmend differenzieren, denn schlechte Kundenbetreuung ist ein zentraler Untreuefaktor. Neue Serviceangebote sollten auf Effizienzsteigerungen oder konkrete Verbesserungen beim Kunden abzielen. Diese werden meist branchenspezifische Lösungen sein, wie beispielsweise Telematik oder Routenplanungsservices.

Aufbau einer standardisierten Kundenbetreuung: Auch die Kundenbetreuung kann weiter verbessert werden. Hierfür bietet sich die konsequente Nutzung der sogenannten „Customer Touch Points“ an – den Zeitpunkten, zu denen der Hersteller automatisch Kundenkontakt hat. Wer die Gründe für Zufriedenheit und Unzufriedenheit seiner Kunden laufend erhebt und auswertet, kann die gesamte Organisation auf Kundenzufriedenheit ausrichten und seine Kunden in den entscheidenden Momenten überzeugen. Positive „Touch-Points“ steigern die Kundentreue, negative schaffen untreue Kunden. Die Bain-Erfahrung zeigt, dass sich gerade negative „Touch-Points“ zur Differenzierung im Wettbewerb eignen. Auf Basis der Erkenntnisse aus den Kundenbefragungen, müssen Standards etabliert werden, um beispielsweise die Reparaturdauer zu verringern, die Reparaturqualität zu steigern, oder die Rechnungsübersicht für den Kunden zu verbessern.

Bain-Partner Johan Lundgren rät: „Um die Kundentreue zu erhöhen, sollten konstant Kunden-Feedbacks eingeholt, erkannte Probleme so schnell wie möglich angegangen bzw. Mitarbeiter für gelöste Kundenprobleme entsprechend honoriert werden. Zudem müssen die erkannten Kundenprobleme systematisch analysiert und als Verbesserungsfaktor für die gesamte Organisation genutzt werden.“

Über die Studie

In einer umfangreichen europäischen Langzeitstudie befragte Bain & Company 2012 zum fünften Mal innerhalb der letzten zwanzig Jahre rund 2.000 Geschäftsführer und Einkaufsleiter von Transportunternehmen sowie LKW-Fahrer und –Besitzer nach ihren Hauptkaufgründen und Kundenmeinungen in Bezug auf Lastkraftwagen, Service und Händlerbeziehungen. Über die letzten 20 Jahre wurden dabei folgende Märkte analysiert: Frankreich, Deutschland, Italien, Russland, Spanien, die Benelux-Länder, Skandinavien, Polen und Großbritannien. In der aktuellen Studie befragte Bain & Company 550 Kunden in den Märkten Frankreich, Deutschland, Italien, Skandinavien, Russland und Großbritannien.