Pressemitteilung

Die Situation im Corporate-Banking hat sich in Deutschland wieder normalisiert. Hatten deutsche Banken im zweiten Halbjahr 2013 mit Blick auf den bevorstehenden EZB-Stresstest auch im Firmenkundengeschäft noch besonders vorsichtig agiert, so sank die gebildete Kreditrisikovorsorge im ersten Halbjahr 2014 deutlich. In der Folge verbesserte sich die Profitabilität. Entsprechend zog der Corporate-Banking-Index der internationalen Managementberatung Bain & Company in der ersten Jahreshälfte 2014 nach einer längeren Durststrecke erstmals wieder an.

- Erträge im Corporate-Banking sind in Deutschland im ersten Halbjahr 2014 um vier Prozent gestiegen

- Profitabilität des Firmenkundengeschäfts steigt um 25 Prozent

- Banken profitieren insbesondere von geringerer Kreditrisikovorsorge

- Eigenkapitalrendite liegt jetzt bei 17 Prozent vor Steuern

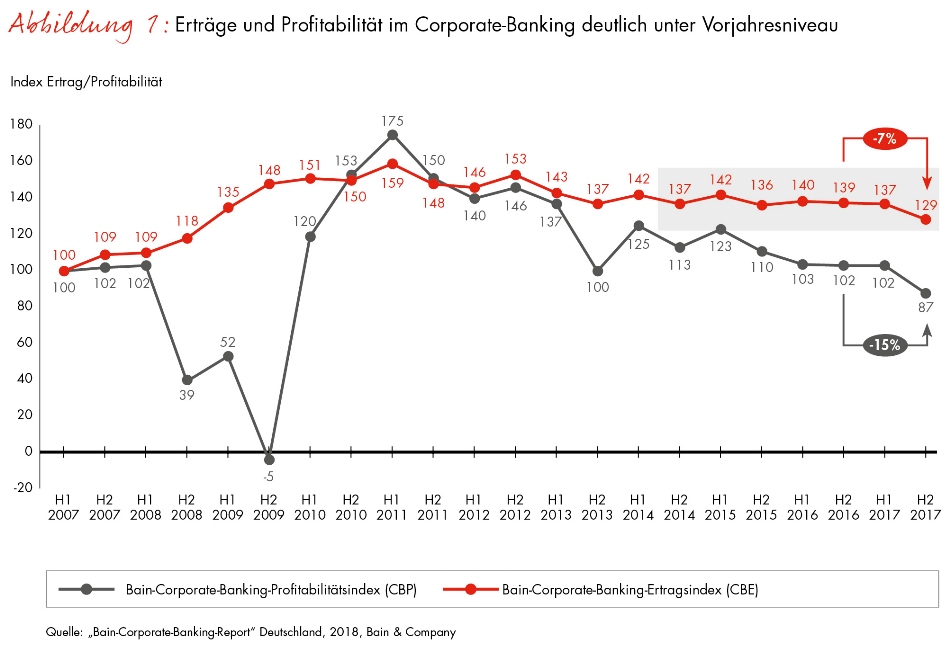

Hoffnungsschimmer für Deutschlands Banken: Nach dreijähriger Talfahrt erholt sich das traditionell renditestarke Firmenkundengeschäft zumindest vorläufig. Der Bain-Corporate-Banking-Index stieg im ersten Halbjahr 2014 in beiden Dimensionen. Während die Erträge im Vergleich zum zweiten Halbjahr 2013 um vier Prozent zulegten – dies vor allem volumenbedingt –, verbesserte sich die Profitabilität sogar um 25 Prozent (Abb. 1). Allerdings liegt der Index damit weiter unter den Werten der Jahre 2010 bis 2012 sowie des ersten Halbjahrs 2013. „Von einer Trendwende zu sprechen, ist definitiv zu früh“, erklärt Walter Sinn, Deutschlandchef von Bain & Company und Bankenexperte. „Nach dem extrem schwachen zweiten Halbjahr 2013 war eine Gegenbewegung zu erwarten.“ Tatsache aber ist, dass sich die fundamentalen Herausforderungen im Firmenkundengeschäft nicht verändert haben. Ein harter Wettbewerb und die anhaltend niedrigen Zinsen begrenzen die Ertragspotenziale. Das Renditeniveau bleibt trotzdem attraktiv.

Leichter Anstieg des Kreditvolumens

Der entscheidende Treiber für die höhere Profitabilität im ersten Halbjahr 2014 war ein Rückgang der gebildeten Kreditrisikovorsorge um 36 Prozent gemessen an der zweiten Jahreshälfte 2013. Damals hatten viele Banken ihr Kreditbuch mit Blick auf den bevorstehenden EZB-Stresstest noch einmal sorgfältig durchkämmt. Nun bewegt sich die Kreditrisikovorsorge wieder auf dem Durchschnittsniveau der vergangenen sieben Jahre. Parallel dazu hat sich das Kreditvolumen in den ersten sechs Monaten des laufenden Jahres leicht ausgeweitet – um fünf Milliarden Euro auf 987 Milliarden Euro.

Das Kreditgeschäft bleibt das wichtigste Ankerprodukt im Corporate-Banking. Der Zinsüberschuss stand im ersten Halbjahr 2014 für 72 Prozent der Erträge. Allerdings schwächt das geringe Zinsniveau die Bedeutung des Kreditgeschäfts. Ende 2012 hatte es noch einen Anteil von 76 Prozent. „Der wachsende Anteil des Provisionsüberschusses ist tendenziell ein gutes Zeichen“, stellt Dr. Jan-Alexander Huber fest, Partner bei Bain & Company und Corporate-Banking-Experte. „Auf diese Weise gelingt es den Banken, sich bis zu einem gewissen Grad von ihrer Abhängigkeit vom Kreditgeschäft zu befreien.“

Cost Income Ratio sinkt auf 41 Prozent

Auch auf der Kostenseite gibt es Fortschritte. Die Verwaltungskosten gingen im ersten Halbjahr 2014 leicht zurück, nicht zuletzt deshalb verbesserte sich die Cost Income Ratio auf 41 Prozent. In erster Linie beruht die deutlich höhere Profitabilität im Corporate-Banking aber auf der erheblich gesunkenen Kreditrisikovorsorge. In der Folge stieg die Eigenkapitalrendite vor Steuern um zwei Prozentpunkte auf 17 Prozent in der ersten Jahreshälfte 2014. Von 2010 bis 2012 und in den Vorkrisenjahren konnte die Branche in diesem Geschäftsbereich indes Renditen von mehr als 20 Prozent erwirtschaften (Abb. 2). Eine Rückkehr auf dieses Niveau dürfte vielen Banken in den kommenden Jahren äußerst schwerfallen.

Vor diesem Hintergrund müssen die Kreditinstitute unabhängig von ihrer Größe im Corporate-Banking vorrangig an zwei Stellschrauben ansetzen. Gebot der Stunde für die Banken ist es, durch eine konsequente Kundenorientierung bestehende Ertragspotenziale entlang der gesamten Produktpalette besser auszuschöpfen. Der Erfolg im Cross-Selling macht im Wettbewerb den entscheidenden Unterschied. Gleichzeitig gilt es, im Risikomanagement nicht nachzulassen. Erst kürzlich hat Bain in einer Bankenstudie zum deutschen Markt aufgezeigt, dass Deutschlands Kreditinstitute weiter an ihren Geschäftsmodellen arbeiten müssen. „Die Banken stehen vor einem tief greifenden Strukturwandel“, betont Bankenkenner Sinn. „Und der betrifft auch das Firmenkundengeschäft. Es wäre fatal, wenn sich die Banken auf den Erfolgen der vergangenen Monate ausruhen würden. Vielmehr müssen sie alles daran setzen, die Ertragskraft des Corporate-Banking nachhaltig zu stärken.“

Der Bain-Corporate-Banking-Index auf einen Blick

Der halbjährlich erhobene Bain-Corporate-Banking-Index basiert auf veröffentlichten Daten führender deutscher Banken. Das Panel deckt rund die Hälfte der Bilanzsumme der 100 größten in Deutschland tätigen Banken ab und konzentriert sich auf Finanzinstitute mit einem Schwerpunkt im Corporate-Banking und einer entsprechenden Segmentberichterstattung. Bei der erstmaligen Erstellung erfasste Bain für die Jahre 2007 bis 2012 zahlreiche Rohdaten jeder einzelnen Bank, darunter die Erträge (Zins- und Provisionsüberschuss), die Kostenstruktur (Verwaltungsaufwand), die Kreditrisikovorsorge, die Profitabilität (Ergebnis vor Steuern), das Eigenkapital und das Kreditvolumen. Die Wahl des Ausgangsjahrs 2007 ermöglicht Vergleiche zwischen dem letzten Jahr vor Ausbruch der globalen Finanzkrise und der aktuellen Situation.

Sämtliche Rohdaten untersuchten die Bain-Experten auf Einmaleffekte, die sich beispielsweise aus Übernahmen oder Änderungen im Reporting ergeben, und bereinigten die Datenreihen entsprechend. Danach erfolgte eine Aggregation der Daten pro Bank, bevor sie mit einem Gewicht von maximal 20 Prozent in den Gesamtindex einflossen. Diese Limitierung des Einflusses einzelner Banken stellt sicher, dass Sonderentwicklungen großer Finanzinstitute nicht die Darstellung des Index im Zeitverlauf verzerren. Vor Veröffentlichung wurden die Daten Robustheitschecks anhand vorhandener Studien und weitergehenden Analysen von Bain unterzogen und zum Teil um weitere Datenpunkte ergänzt.

Bain veröffentlicht den Corporate-Banking-Index in zwei Ausprägungen: den Bain-Corporate-Banking-Ertragsindex (CBE) und den Bain-Corporate-Banking-Profitabilitätsindex (CBP). Beide geben im Zeitverlauf einen hervorragenden Überblick über die Geschäftsentwicklung im Corporate-Banking und lassen sich als Benchmark für jedes einzelne Finanzinstitut nutzen.

About Bain & Company

Bain & Company is a global consultancy that helps the world’s most ambitious change makers define the future.

Across 65 cities in 40 countries, we work alongside our clients as one team with a shared ambition to achieve extraordinary results, outperform the competition, and redefine industries. We complement our tailored, integrated expertise with a vibrant ecosystem of digital innovators to deliver better, faster, and more enduring outcomes. Our 10-year commitment to invest more than $1 billion in pro bono services brings our talent, expertise, and insight to organizations tackling today’s urgent challenges in education, racial equity, social justice, economic development, and the environment. We earned a platinum rating from EcoVadis, the leading platform for environmental, social, and ethical performance ratings for global supply chains, putting us in the top 1% of all companies. Since our founding in 1973, we have measured our success by the success of our clients, and we proudly maintain the highest level of client advocacy in the industry.