Pressemitteilung

- Profitabilität im zweiten Halbjahr 2021 war so hoch wie zuletzt 2015

- Eigenkapitalrendite nähert sich wieder den Kapitalkosten

- Rückläufige Risikovorsorge und Refinanzierungsoptionen für Banken bei der EZB begünstigen den Aufwärtstrend

- Ukraine-Krieg, Konjunkturschwäche und Inflation bergen neue Risiken

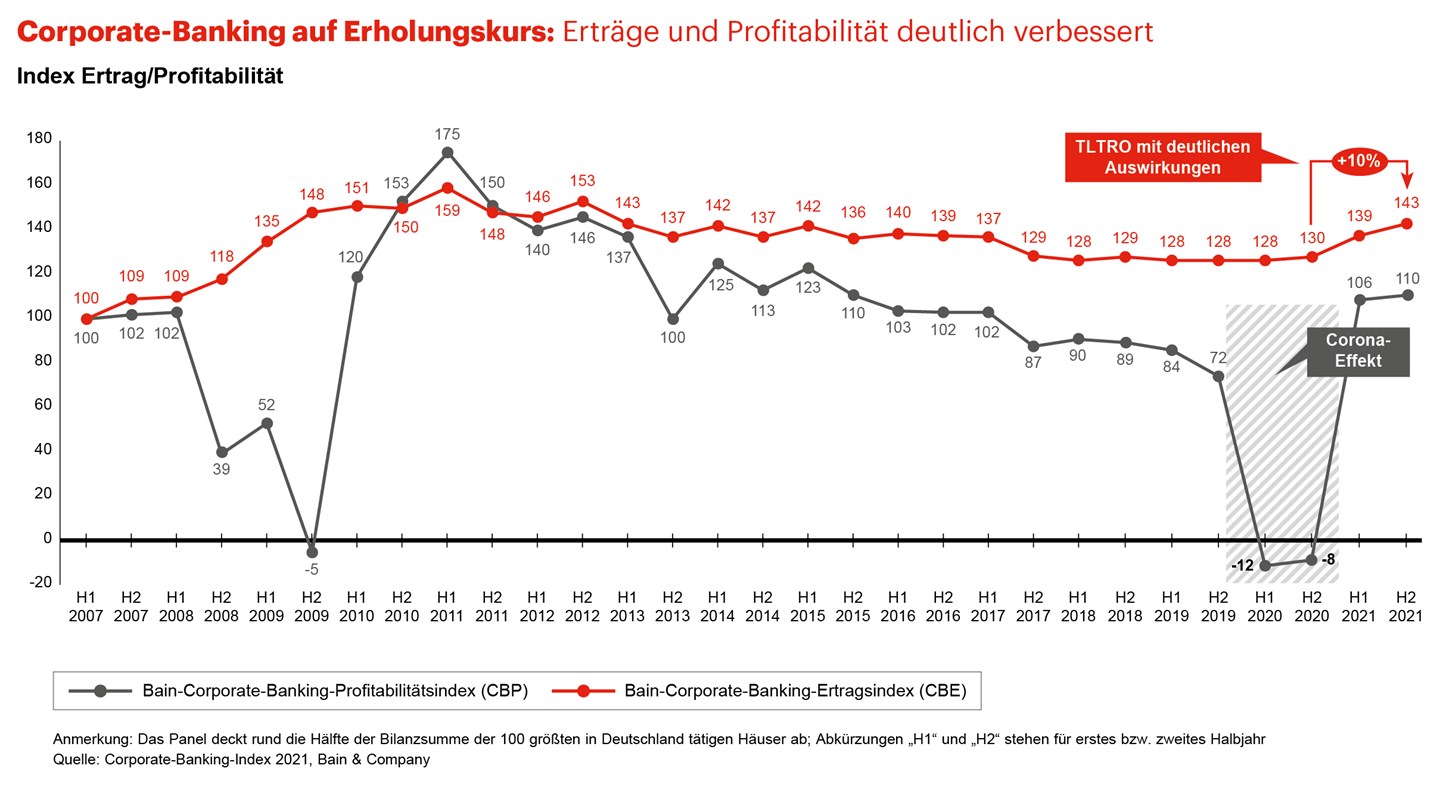

Nach jahrelanger Talfahrt und dem pandemiebedingten Einbruch 2020 hat sich das Firmenkundengeschäft der Kreditinstitute in Deutschland spürbar erholt – zumindest vorläufig. So ist der Corporate-Banking-Index der internationalen Unternehmensberatung Bain & Company in der Dimension Ertrag im zweiten Halbjahr 2021 auf den höchsten Wert seit acht Jahren gestiegen (Abbildung). Und der Profitabilitätsindex ist erstmals wieder auf dem gleichen Niveau wie 2015.

Kreditmarge verbessert sich

Noch aber ist es zu früh, von einer Trendwende zu sprechen. „Derzeit ist nicht absehbar, inwieweit der Ukraine-Krieg mit seinen Folgen für Lieferketten, Preise und Konjunktur in den kommenden Monaten das Firmenkundengeschäft belasten wird“, stellt Bain-Partner und Branchenkenner Dr. Christian Graf fest. „Zudem haben die Banken 2021 erheblich von den günstigen Refinanzierungsoptionen der Europäischen Zentralbank sowie den staatlichen Corona-Hilfen für die Wirtschaft profitiert, die nun nach und nach auslaufen.“ Durch die diversen Stützungsmaßnahmen verbesserte sich die Kreditmarge im zweiten Halbjahr 2021 auf 1,8 Prozent – drei Jahre zuvor hatte sie bei lediglich 1,1 Prozent gelegen.

Das Kreditvolumen ist bis Ende 2021 auf den neuen Rekordwert von über 1,3 Billionen Euro gestiegen. Dabei haben die Sparkassen ihren Marktanteil weiter ausgebaut und nähern sich dem der traditionell führenden Privatbanken immer mehr an. Über Kooperationen realisieren sie zunehmend auch Finanzierungen bei größeren Mittelständlern. Dieses Marktsegment entdecken zugleich ausländische Institute vermehrt für sich und die Landesbanken beginnen nach ihrer Restrukturierung wieder anzugreifen. „Die Wettbewerbsintensität im Corporate-Banking bleibt hoch“, erklärt Bain-Partnerin und Bankenexpertin Stefanie Jacobsen. „Dies zwingt jeden Marktteilnehmer, sich in ausgewählten Branchen oder Kundengruppen oder auch bei Produkten von der Konkurrenz abzuheben und parallel das Provisionsgeschäft zu forcieren.“

Abhängigkeit vom Kreditgeschäft hält an

Seit geraumer Zeit arbeiten die Banken daran, ihre Abhängigkeit von zinsbasierten Geschäftsfeldern zu reduzieren – bislang jedoch mit mäßigem Erfolg. Der Anteil des Zinsüberschusses an den Erträgen belief sich im zweiten Halbjahr 2021 auf 69 Prozent. Das sind zwar 7 Prozentpunkte weniger als vor gut zehn Jahren, ist aber immer noch deutlich mehr als in ausländischen Märkten üblich. Jacobsen sieht die Branche trotzdem auf dem richtigen Weg: „Der Ausbau des Transaction-Bankings und ein forciertes Cross-Selling beispielsweise von Kapitalmarktprodukten tragen erste Früchte, die Provisionsüberschüsse steigen. Höhere Gewinne schaffen zudem mehr Spielraum, um verstärkt in digitale Plattformen und Services investieren zu können.“

Erfolge auf der Kostenseite erleichtern anstehende Investitionsentscheidungen. Nach jahrelangem Anstieg ist es den Banken gelungen, ihren Verwaltungsaufwand 2021 zumindest zu stabilisieren. Wesentlich für die höhere Profitabilität im vergangenen Jahr war indes ein anderer Aspekt: Die Kreditrisikovorsorge hat sich nach dem pandemiebedingten Anstieg 2020 vor allem aufgrund der positiven Wirkung staatlicher Stützungsmaßnahmen normalisiert. Diese Entlastung führte in Verbindung mit den höheren Erträgen zu einem deutlichen Anstieg der Eigenkapitalrendite im Firmenkundengeschäft. Mit 7 Prozent lag sie zuletzt nur noch leicht unter den Kapitalkosten.

Nachhaltigkeit bleibt zentrales Thema

Um auf Dauer die Kapitalkosten zu verdienen, sollten Banken zukunftsträchtige Geschäftsfelder weiter ausbauen, an ihrer Kostendisziplin festhalten und die Kapitalumlaufgeschwindigkeit beispielsweise durch eine vermehrte Syndizierung und Verbriefung von Krediten erhöhen. Neue Ertragschancen ergeben sich insbesondere durch die zügige Erweiterung des Leistungsspektrums rund um ESG-konforme Produkte und Services. Bain-Partner Graf betont: „Gerade der Mittelstand ist auf die Banken als Finanzierungspartner angewiesen, um die Mammutaufgabe Dekarbonisierung zu bewältigen. Je früher die Institute hier Kompetenzen aufbauen, desto größer sind ihre Erfolgsaussichten.“ Und er fügt hinzu: „Die Zeit drängt, denn der Handlungsdruck hat sich durch den Anstieg der Preise für fossile Energien nach dem Angriff Russlands auf die Ukraine noch einmal erhöht.“

Die beschleunigte Dekarbonisierung dürfte dazu beitragen, dass sich der Trend in Richtung stabiler bis steigender Kreditvolumina in den kommenden Jahren fortsetzt. Da die Auswirkungen des Ukraine-Kriegs auf einzelne Branchen unterschiedlich sind, werden die Banken ihr Engagement dabei noch bewusster als bisher auf Sektoren beschränken, die wie erneuerbare Energien, Konsumgüter und Pharma weniger risikobehaftet sind. „Gebot der Stunde ist, sich in passenden Kundensegmenten und Branchen mit klaren Alleinstellungsmerkmalen zu positionieren“, so Graf. „Wer dies schafft, wird in den kommenden Jahren davon profitieren, dass Unternehmen verstärkt Finanzierungslösungen nachfragen. Alle anderen werden im harten Wettbewerb kaum Chancen haben, ihre Kapitalkosten zu verdienen.“

Der Bain-Corporate-Banking-Index auf einen Blick

Der halbjährlich erhobene Bain-Corporate-Banking-Index basiert auf veröffentlichten Daten führender deutscher Banken. Das Panel deckt rund die Hälfte der Bilanzsumme der 100 größten in Deutschland tätigen Banken ab und konzentriert sich auf Finanzinstitute mit einem Schwerpunkt im Corporate-Banking und einer entsprechenden Segmentberichterstattung. Der Index erfasst eine Vielzahl wichtiger Kennzahlen der beteiligten Institute, darunter die Erträge (Zins- und Provisionsüberschuss), die Kostenstruktur (Verwaltungsaufwand), die Kreditrisikovorsorge, die Profitabilität (Ergebnis vor Steuern), das Eigenkapital und das Kreditvolumen.

Sämtliche Rohdaten untersuchen die Bain-Experten auf Einmaleffekte, die sich beispielsweise aus Übernahmen oder Änderungen im Reporting ergeben, und bereinigen die Datenreihen entsprechend. Danach erfolgt eine Aggregation der Daten pro Bank, bevor sie mit einem Gewicht von maximal 20 Prozent in den Gesamtindex einfließen. Diese Limitierung des Einflusses einzelner Banken stellt sicher, dass Sonderentwicklungen großer Finanzinstitute nicht den Index im Zeitverlauf verzerren. Vor Veröffentlichung werden die Daten Robustheitschecks anhand vorhandener Studien und weitergehenden Analysen von Bain unterzogen und zum Teil um weitere Datenpunkte ergänzt.

Bain veröffentlicht den Corporate-Banking-Index in zwei Ausprägungen: den Bain-Corporate-Banking-Ertragsindex (CBE) und den Bain-Corporate-Banking-Profitabilitätsindex (CBP). Beide geben im Zeitverlauf einen hervorragenden Überblick über die Geschäftsentwicklung im Corporate-Banking und lassen sich als Benchmark für jedes einzelne Finanzinstitut nutzen.