Pressemitteilung

- Nach gut zehnjähriger Talfahrt können die Kreditinstitute ihre Eigenkapitalrendite zum zweiten Mal in Folge auf nunmehr 3,2 Prozent steigern

- Wirken Banken nicht entgegen, droht ihre Profitabilität aufgrund von Inflation und Rezession mittelfristig wieder deutlich zu fallen

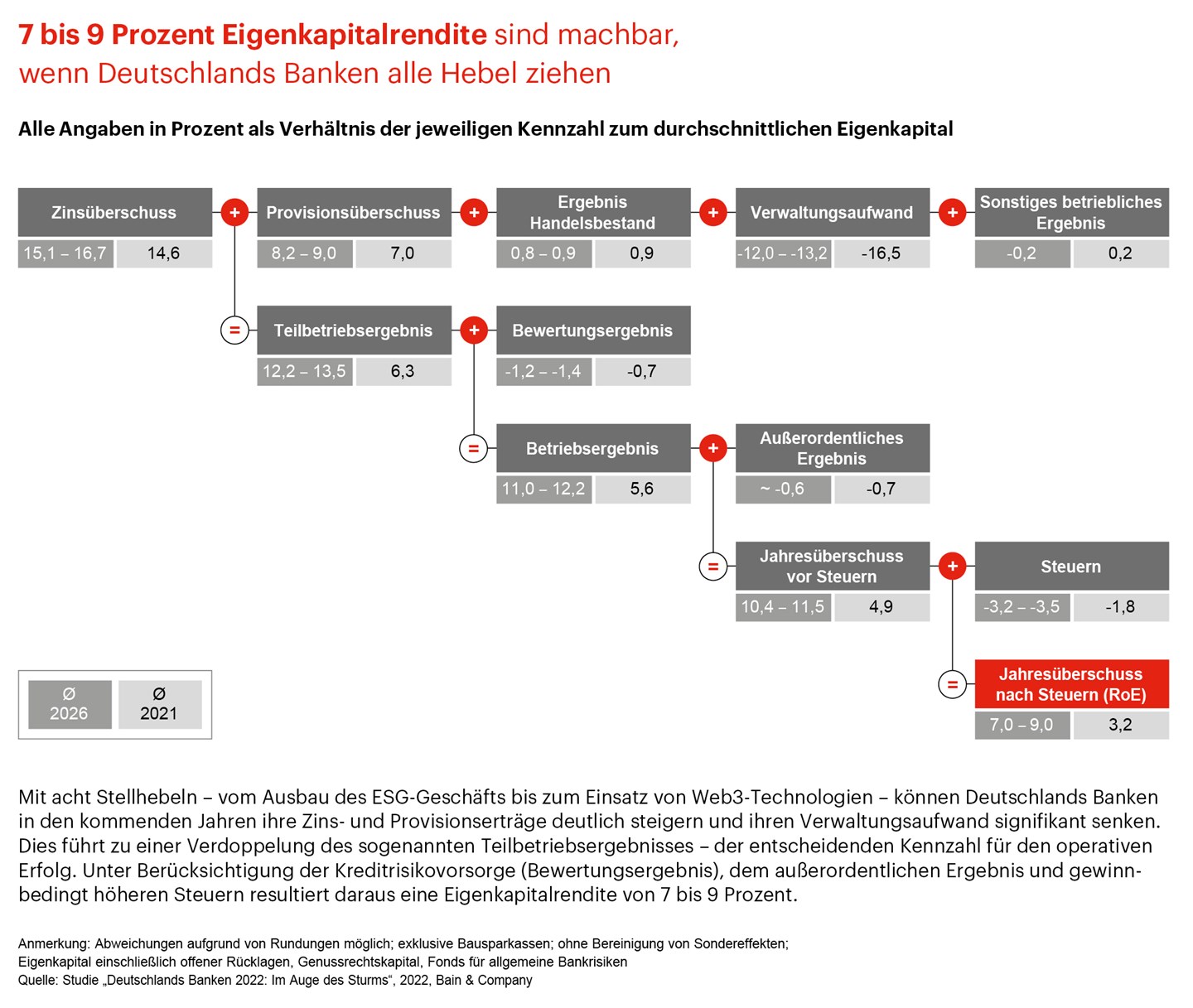

- Eine Rendite von 7 bis 9 Prozent ist in diesem turbulenten Umfeld 2026 machbar, wenn Institute ihre Transformation forcieren und Geschäftsmodelle optimieren

- Acht Stellhebel – vom Ausbau des ESG-Geschäfts bis hin zur vermehrten Nutzung von Web3-Technologien – stehen im Fokus

Hinter Deutschlands Banken liegt ein stürmisches Jahrzehnt, geprägt von den Folgen der globalen Finanzkrise, den Euro-Turbulenzen, dauerhaft niedrigen Zinsen und fortschreitender Digitalisierung. Trotz aller Transformationsanstrengungen sank die Eigenkapitalrendite unaufhörlich. Dagegen ist sie 2021 zum zweiten Mal in Folge gestiegen – und das gleich um 2,1 Prozentpunkte auf 3,2 Prozent. In der Studie „Deutschlands Banken 2022: Im Auge des Sturms“ befasst sich die internationale Unternehmensberatung Bain & Company mit dem jüngsten Aufwärtstrend, analysiert mögliche Auswirkungen von konjunktureller Talfahrt, Inflation und Zinswende auf die Rendite bis 2026 und zeigt auf, wie Kreditinstitute in puncto Profitabilität dennoch weiter zulegen können.

Insbesondere zwei Faktoren haben den jüngsten Renditeanstieg begünstigt: eine im Vergleich zum Rezessionsjahr 2020 deutlich niedrigere Kreditrisikovorsorge und eine Steigerung des branchenweiten Provisionsüberschusses um 17 Prozent auf 38,3 Milliarden Euro. Dabei profitierten die Banken von einem lebhaften Wertpapiergeschäft, der vermehrten Vermarktung von Leistungen Dritter sowie der Abkehr von kostenlosen Bankservices im Retail-Geschäft. „Die deutschen Kreditinstitute haben ihre traditionelle Abhängigkeit von zinstragenden Geschäftsfeldern verringert“, erklärt Walter Sinn, Bain-Deutschlandchef und Co-Autor der Studie. „Das ist ein sichtbarer Erfolg ihrer Transformation.“

Zahl der Institute und Filialen geht weiter zurück

Fortschritte sind auch bei der Straffung des Filialnetzes und beim Thema Konsolidierung erkennbar. Binnen eines Jahres sank die Zahl der Zweigstellen um fast 9 Prozent auf nunmehr 18.600, da viele Banken nach den pandemiebedingten Schließungen einen Teil ihrer Filialen nicht wiedereröffneten. Die Zahl der Kreditinstitute in Deutschland ging um gut 4 Prozent auf knapp 1.440 zurück. Insbesondere bei den Kreditgenossenschaften und Sparkassen ist es zu weiteren Zusammenschlüssen gekommen.

Allerdings könnte die Renditeerholung den Bain-Analysen zufolge von kurzer Dauer sein. Im Jahresverlauf 2022 hat sich ein Sturm aus hoher Inflation, konjunktureller Talfahrt, geopolitischen Spannungen und weiterhin gestörten Lieferketten zusammengebraut. Ohne Gegensteuern droht den Banken daher in den kommenden fünf Jahren ein erneuter Rückgang ihrer Eigenkapitalrendite – und zwar auf 1,6 bis 1,7 Prozent. „Die erhofften positiven Effekte der Zinswende werden vorerst ausbleiben“, konstatiert Bain-Partner und Co-Autor Sebastian Thoben. „Während die Banken bereits kurzfristig höhere Finanzierungskosten verkraften müssen, wirken sich die steigenden Zinsen bei den Erträgen erst nach und nach aus.“ Denn bei vielen Krediten gebe es eine langfristige Zinsbindung.

Drohender Renditerückgang erfordert konsequentes Handeln

Machtlos sind die Banken in dieser Situation jedoch keineswegs. Eine weitere Modellrechnung im Rahmen der Studie zeigt, dass sowohl Zins- als auch Provisionserträge steigen und die Kosten sinken deutlich, wenn Kreditinstitute entschlossen handeln. Dazu gehört, die Transformation zu forcieren, die Geschäftsmodelle weiterzuentwickeln und auch anorganische Optionen zu nutzen. „Setzen die Banken in den kommenden fünf Jahren alle Hebel in Bewegung, sind 7 bis 9 Prozent Rendite machbar“, so Branchenkenner Thoben. Damit würden die Institute wieder ihre Kapitalkosten verdienen (Abbildung).

In der Bain-Studie sind acht Stellhebel aufgeführt, mit deren Hilfe sich dieser Anstieg bis 2026 erreichen lässt. Auf der Ertragsseite bilden der zügige Ausbau des ESG-Geschäfts sowie das Wachstum „Beyond Banking“ Schwerpunkte. Schon heute binden erste Institute Firmenkunden mit zusätzlichen Dienstleistungen wie etwa Buchhaltungsservices verstärkt an sich. Positiv würde sich auch eine systematische Syndizierung und Verbriefung von Firmenkrediten auswirken. Nach Bain-Berechnungen könnten allein die großen Banken in Deutschland damit rund vier Milliarden Euro höhere Zins- und Provisionsüberschüsse erzielen.

Automatisierung und Digitalisierung bleiben Schlüssel zum Erfolg

Entscheidend für höhere Renditen sind aber vor allem Fortschritte auf der Kostenseite. Allein die Fortführung und Intensivierung der Effizienzprogramme kann bereits einen Anstieg der Eigenkapitalrendite um gut 2 bis nahezu 3 Prozentpunkte bewirken. Dies bedingt insbesondere eine forcierte Automatisierung und Digitalisierung. Zusätzliches Einsparpotenzial bietet die vermehrte Nutzung von Web3-Technologien wie Blockchain oder Smart Contracts. Durch deren Einsatz unter anderem bei Kreditvergabe, Leasing, Asset Services und im Cash Management lassen sich die Kosten im Firmenkundengeschäft um gut ein Viertel senken. Auch in anderen Geschäftsbereichen sind prozentual zweistellige Einsparungen realisierbar.

Mit der Modernisierung ihrer IT haben Deutschlands Banken eine gute Basis geschaffen, um solche Technologien zügig und flächendeckend zu verwenden. Aus Sicht von Bain-Deutschlandchef Sinn gilt es nun den nächsten Schritt zu gehen: „Die Banken sollten noch konsequenter neue Technologien nutzen, neue Märkte erschließen und alte Zöpfe abschneiden.“ Eine Bereinigung des Geschäfts- und Kreditportfolios sei vielerorts unumgänglich. Das turbulente Umfeld dürfe Banken nicht von solchen Maßnahmen abhalten. Und er betont: „Wenn Banken jetzt die Segel richtig setzen, werden sie zu den Gewinnern von morgen gehören – mit höheren Erträgen, niedrigeren Kosten und einer Rendite, die sich zumindest auf dem Niveau ihrer Kapitalkosten bewegt.“

Über die Studie

Zum achten Mal wertet Bain & Company die Bilanz- und GuV-Strukturen der deutschen Kreditinstitute aus, von denen es 2021 hierzulande noch knapp 1.440 gab. Die Experten nutzen dazu Zeitreihen der Deutschen Bundesbank und der Europäischen Zentralbank (EZB) sowie die Datenbanken von Dun & Bradstreet und S&P Global. Der Zuschnitt der Institutsgruppen orientiert sich an der Klassifizierung der Deutschen Bundesbank.