Pressemitteilung

- Finanzdienstleister öffnen sich zunehmend für disruptive Blockchain-Anwendungen rund um Asset-Backed Tokens und Smart Contracts

- Weltweit erwarten Führungskräfte bei Banken langfristig tiefgreifende Veränderungen und sinkende operative Kosten

- Wandel findet zuerst im Transaction Banking, im Wealth und Asset Management sowie im privaten Kapitalmarktgeschäft statt

- Deutschlands Banken haben dank großem Heimatmarkt und beginnender Regulierung einen Startvorteil

Die Turbulenzen rund um Kryptowährungen halten viele Finanzdienstleister weltweit davon ab, sich intensiver mit den zugrunde liegenden Technologien auseinanderzusetzen. Doch nun investieren erste Banken sowie Infrastrukturanbieter zunehmend in die Distributed-Ledger-Technologie (DLT) und beteiligen sich auch an Piloten auf europäischer Ebene. Vorreiter in anderen Ländern sind allerdings zum Teil schon weiter und beginnen, Blockchains für das Hypothekengeschäft, die Abwicklung börslicher und außerbörslicher Handelsgeschäfte sowie Tokens für Echtzeitzahlungen zu nutzen. In ihrer Studie „Web3 Experiments Start to Take Hold in Banking“ gibt die internationale Unternehmensberatung Bain & Company einen Überblick über den starken Einfluss, den Web3 beziehungsweise DLT auf das weltweite Bankgeschäft haben, und über den sich abzeichnenden Wandel.

Bankgeschäft schneller und günstiger

„Weltweit erkennen Banken immer mehr, wie disruptiv Web3-Technologien sind“, erklärt Bain-Partner und Studienautor Stephan Erni. „Gerade Fintechs und Techkonzerne können mit neuen Geschäftsmodellen angestammte Domänen der Kreditinstitute erobern.“ Darauf müssten diese reagieren und ihre traditionelle Funktion als Intermediäre weiterentwickeln. „Das Web3 wird das Bankgeschäft wesentlich schneller und günstiger machen und zudem den Wettbewerb um die Kundenschnittstelle intensivieren“, ergänzt Erni, der das Thema Web3 für Bain in der gesamten EMEA-Region vorantreibt.

Den Verantwortlichen in den Banken wird zunehmend bewusst, welche Herausforderungen und Risiken die Distributed-Ledger-Technologie für das traditionelle Bankgeschäft mit sich bringen. So wurden im Rahmen der Studie weltweit rund 100 Bankmanagerinnen und -manager befragt. Danach erwarten 60 Prozent schon heute, dass Web3-Technologien zu disruptiven Veränderungen in ihrer Branche führen werden, auch wenn es noch offene Fragen rund um die Regulierung, die technische Infrastruktur sowie die Einbindung in Risiko- und Compliance-Systeme gibt.

Kostensenkung langfristig möglich

Die Befragten gehen davon aus, dass ihre operativen Kosten bei durchgängigem Einsatz von Web3-Technologien langfristig um durchschnittlich 15 bis 25 Prozent sinken. Sie begründen dies mit einer weitestgehenden automatisierten und sofortigen Abwicklung von Transaktionen, der damit verbundenen Möglichkeit, Gegenparteirisiken und somit Kapitalanforderungen maßgeblich zu reduzieren, sowie schlankeren nachgelagerten Aktivitäten („Post-Trade“). Die Nutzung eindeutiger Eigentumsrechte sowie Effizienzgewinne bei der Identifikation der Kundschaft durch die Verwendung einer „Digital Identity“ sind weitere Hebel.

Aus Sicht von Dr. Nikola Glusac, Bain-Partner und Leiter der Praxisgruppe Banken in der DACH-Region, befindet sich die Branche erst am Anfang einer längerfristigen Transformation. „In den kommenden Jahren wird sich zeigen, in welchen Bereichen sich Blockchain-Anwendungen tatsächlich skalieren lassen und welche Einsparungen damit zu erzielen sind.“ Bei der Kalkulation möglicher Kostenvorteile gelte es zudem zu berücksichtigen, dass in der Übergangsphase eine parallele Infrastruktur erforderlich sei. „Darüber hinaus könnte der Wettbewerbsdruck dazu führen, dass die Banken mittel- und langfristig die erreichten Einsparungen an ihre Kundschaft weitergeben müssen“, so Glusac.

Viel Nutzen, wenig Umsetzungshürden

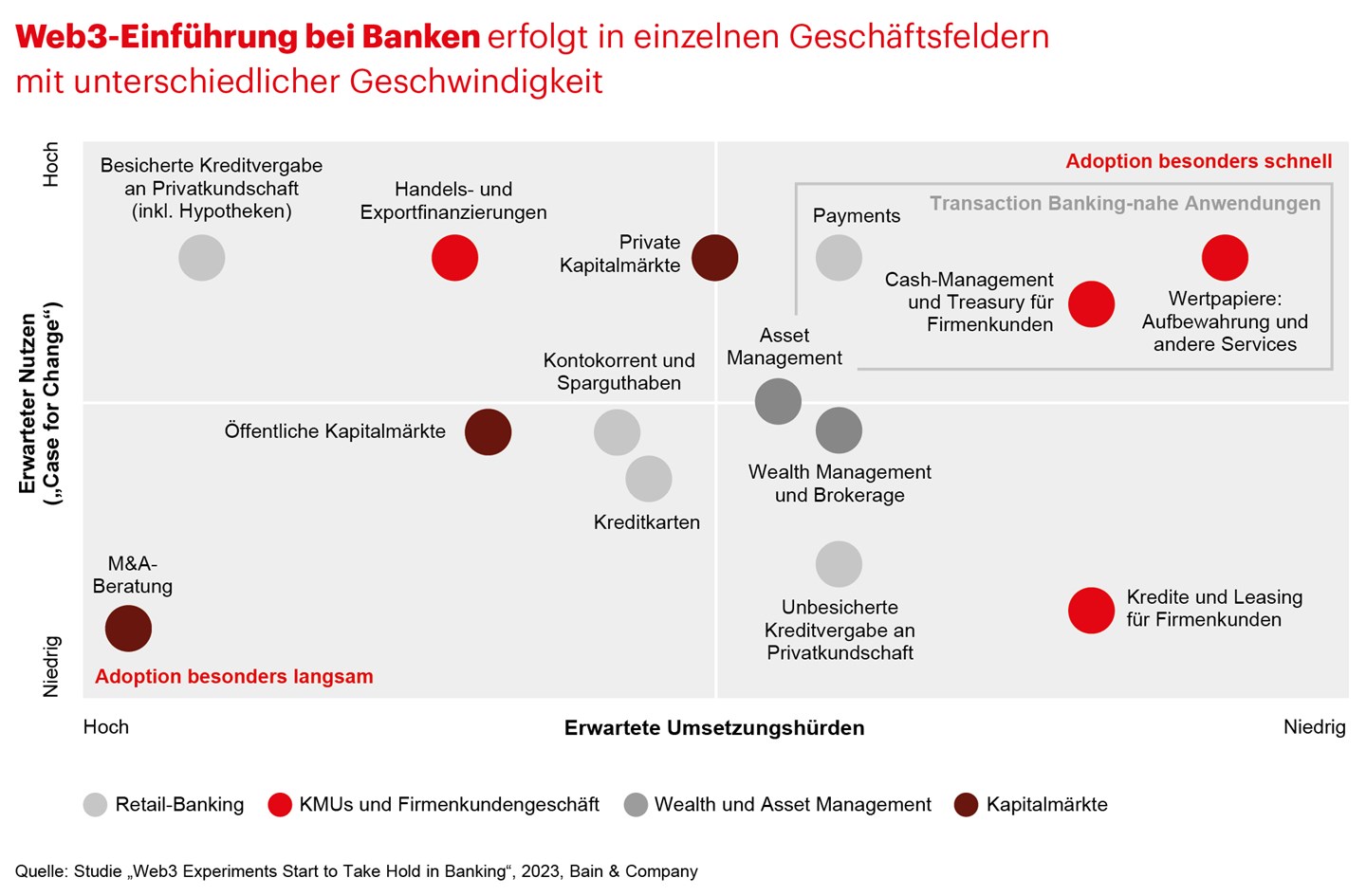

Geschwindigkeit, Effizienz, Transparenz und Flexibilität: Dafür werden Web3-Technologien der Bain-Studie zufolge gerade im Transaction Banking, im Wealth und Asset Management sowie im außerbörslichen Kapitalmarktgeschäft rund um Private Equity, Private Debt und Immobilien sorgen. In diesen Geschäftsfeldern ist der Nutzen für Finanzdienstleister und ihre Kundschaft damit besonders hoch. Gleichzeitig sind die Umsetzungshürden vergleichsweise niedrig.

Mit Blick auf den deutschen Markt stellt Glusac fest: „Angesichts der hohen Relevanz vermögender Privatkundinnen und -kunden sollten sich Wealth und Asset Manager frühzeitig mit Web3-Technologien auseinandersetzen und sich mit innovativen Lösungen von der Konkurrenz absetzen.“ Und er fügt hinzu: „Chancen gibt es aber auch im Zahlungsverkehr und Firmenkundengeschäft, gerade in Anbetracht der Vielzahl an grenzüberschreitenden Transaktionen.“

Digitale Aktivitäten weiter forcieren

Nach Überzeugung von Glusac verfügen hiesige Finanzdienstleister über einen nicht zu unterschätzenden Heimvorteil. „Deutschlands Banken agieren im größten Markt innerhalb der EU und können ihre Lösungen daher im Heimmarkt skalieren. Zudem schaffen die Regulierungsbehörden derzeit den erforderlichen gesetzlichen Rahmen. So gibt es bereits BaFin-Lizenzen für Kryptoverwahrgeschäfte. Zudem hat das EU-Parlament am 20. April 2023 die sogenannte MiCA-Verordnung (Markets-in-Crypto-Assets-Regulation) bestätigt, sodass mit hoher Wahrscheinlichkeit mit einer Inkraftsetzung in der gesamten EU im kommenden Jahr gerechnet werden kann. „Regulierung schafft Sicherheit und wird dazu beitragen, bislang skeptische Marktteilnehmer zu überzeugen“, konstatiert Bain-Partner Glusac.

Daher sollte sich jedes Institut frühzeitig mit drei Schwerpunkten auf die neue Ära vorbereiten:

- Standpunkt beziehen. Banken müssen sich bewusst entscheiden, ob sie zu den Web3-Vorreitern zählen, sich eher vorsichtig an die neuen Technologien herantasten oder sich vorerst bewusst zurückhalten wollen.

- Pilotprojekte auswählen. Passend zum eigenen Geschäftsmodell und den strategischen Schwerpunkten ist es für Kreditinstitute in den kommenden Jahren empfehlenswert, sich in ausgewählten Pilotprojekten zu engagieren. So können sie erste Erfahrungen sammeln und sich zugleich für eine Skalierung von Anwendungen positionieren.

- Kapazitäten schaffen. Solche Pilotprojekte setzen voraus, dass Banken intern Know-how aufbauen, gezielt Partnerschaften eingehen und fokussiert auch in einzelne Technologievorreiter investieren.

Web3-Experte Erni ermuntert die Kreditinstitute in der DACH-Region, den Einsatz der neuen Technologiegeneration zu forcieren, auch wenn noch nicht alle rechtlichen Rahmenbedingungen geklärt sind: „Beim Web3 werden sich einige Marktteilnehmer durch frühzeitiges Handeln einen Wettbewerbsvorsprung erarbeiten, zudem werden Branchenfremde lukrative Marktnischen besetzen. Noch haben es die Banken selbst in der Hand, bei der nächsten digitalen Revolution ganz vorne mit dabei zu sein.“