Brief

Auf einen Blick: Bain Bankenstudie 2021

- Im Pandemiejahr 2020 erwirtschafteten Deutschlands Banken eine Eigenkapitalrendite von 1,1 Prozent.

- Die hohe Kreditrisikovorsorge konterkariert operative Fortschritte.

- Mittelfristig sind bis zu 10 Prozent Eigenkapitalrendite möglich, sofern die Branche die organische Neuausrichtung forciert und neue transformatorische Chancen ergreift.

- Die Renditewende erfordert weitere strukturelle Kosteneinsparungen.

- Produkte und Services nach ESG-Kriterien entwickeln sich zu einem beachtlichen Wachstums- und Profitabilitätstreiber.

Die siebte Bain-Analyse zur Entwicklung der deutschen Kreditwirtschaft zeigt, dass sinkende Kosten und stabile Erträge die Banken im Pandemiejahr 2020 vor roten Zahlen bewahrt haben. So lag die Eigenkapitalrendite mit 1,1 Prozent erstmals seit vielen Jahren wieder leicht über dem Niveau des Vorjahres. Trotz Fortschritten bei der Neuausrichtung ist diese bei vielen Institutsgruppen jedoch unzureichend geblieben. Zudem bleibt die deutsche Kreditwirtschaft fragmentiert, das Kostenniveau vielerorts zu hoch und in zukunftsträchtigen Märkten etablieren sich Branchenneulinge wie FinTechs oder Neobroker. Wenn Banken ihre organische Neuausrichtung forcieren und neue Chancen im Transformationsprozess beherzt nutzen, können sie mit dem Rückenwind, den sie durch externe Effekte bekommen, zu alter Renditestärke zurückfinden. Mittelfristig dürfte sogar eine Eigenkapitalrendite von bis zu 10 Prozent möglich sein.

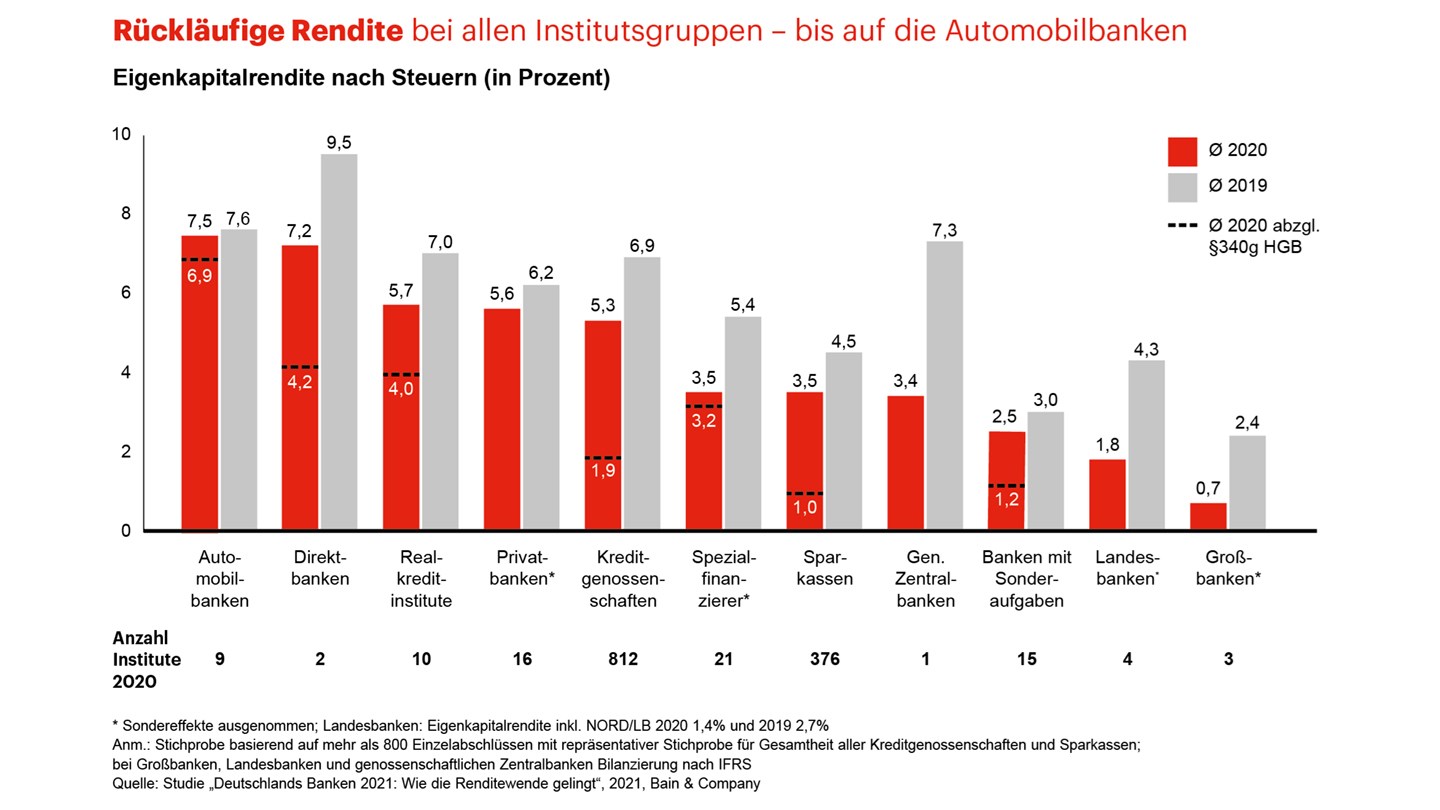

Rückgang der Eigenkapitalrendite auf breiter Front

Die Herausforderungen für Deutschlands Banken im Jahr 2020 verdeutlicht der Renditevergleich innerhalb der gesamten deutschen Kreditwirtschaft. Bis auf die Automobilbanken mussten alle einen mehr oder minder deutlichen Rückgang ihrer Eigenkapitalrendite nach Steuern hinnehmen (siehe Abbildung 1). Wird zudem bei relevanten Institutsgruppen zusätzlich der profitmindernde Effekt des §340g HGB (Zuführungen zum Fonds für allgemeine Bankrisiken) beachtet, läge die Unternehmerrentabilität bei einzelnen Institutsgruppen nochmals deutlich geringer.

Auf den ersten Blick mag diese Analyse verblüffen. Während bezogen auf den Gesamtmarkt die Eigenkapitalrendite 2020 im Vergleich zum Vorjahr leicht anstieg, zeigt die Detailanalyse der einzelnen Institutsgruppen eine gegenläufige Entwicklung. Dies erklärt sich aus dem hohen Anteil der drei Großbanken am Gesamtergebnis und der Eigenkapitalausstattung der deutschen Kreditwirtschaft. Dort war es 2019 zu erheblichen negativen Sondereffekten infolge der Restrukturierung gekommen. Deren Wegfall im Jahr darauf trug maßgeblich zum Anstieg der Eigenkapitalrendite des Gesamtmarkts bei. In der Einzelbetrachtung sank dagegen die Profitabilität nahezu aller Institutsgruppen aufgrund der höheren Kreditrisikovorsorge. Das gilt auch für die Großbanken, wenn ihr Ergebnis um Sondereffekte bereinigt wird.

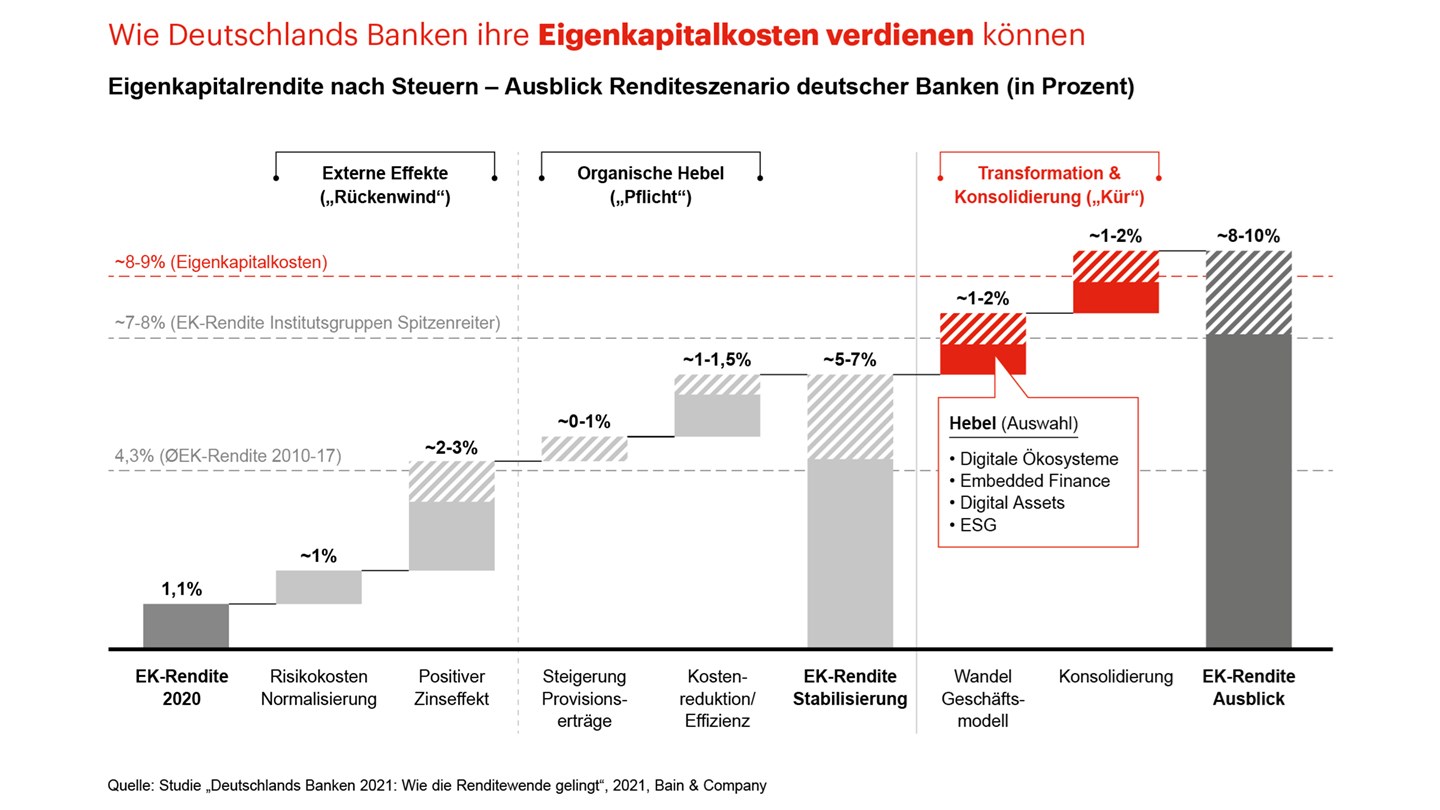

Mittelfristig bis zu 10 Prozent Eigenkapitalrendite möglich

Deutschlands Banken dürften in den kommenden Jahren davon profitieren, dass sich ihre Risikokosten normalisieren und im Schnitt auf das Niveau der Vorjahre zurückkehren. Hinzu kommen steigende Zinsen. Allein dadurch könnte sich die Eigenkapitalrendite branchenweit um 3 bis 4 Prozentpunkte erhöhen. Um in die Nähe ihrer Eigenkapitalkosten von 8 bis 9 Prozent zu gelangen, muss die deutsche Kreditwirtschaft zugleich ihr Pflichtenheft konsequent abarbeiten. Es gilt insbesondere noch bestehende strukturelle Einsparpotenziale zu heben sowie das Provisionsgeschäft auszubauen (siehe Abbildung 2).

Transformation: Renditestarke Zukunftsmärkte warten

Die Rückkehr zu wahrer Renditestärke bedingt darüber hinaus exzellente Leistungen in der „Kür“. Ohne Zeitverzug sollten Banken die Transformation ihrer Geschäftsmodelle vorantreiben und sich für neue Themen wie Nachhaltigkeit, ESG-Kriterien und digitale Ökosysteme öffnen.

Aktuell zeichnen sich gleich mehrere Entwicklungen ab, die auf das bisherige Kerngeschäft der Banken weitreichende Auswirkungen haben könnten. Die Bain-Bankenstudie identifiziert vier zukunftsträchtige Geschäftsfelder, die den Banken bei aktivem Angang und gezieltem Ausspielen bestehender Stärken die Möglichkeit eröffnen, höhere Erträge zu erzielen und die Eigenkapitalrentabilität zu steigern. Bei der Transformation ihrer Geschäftsmodelle und der Ausrichtung auf Zukunftsmärkte sollten die Banken dagegen keine Zeit verlieren.

- Digitale Ökosysteme. Es geht darum, das eigene Leistungsspektrum gemeinsam mit Partnern um finanznahe Themen zu erweitern.

- Embedded Finance. Immer mehr Branchen folgen dem Vorbild des Handels und integrieren Finanzierungsfunktionen in ihr Geschäftsmodell. Mit Banking-as-a-Service können Kreditinstitute ihr Geschäft ausbauen.

- Digital Assets. Der Einsatz der Blockchain eröffnet Potenziale unter anderem im Asset-Management sowie im Corporate-Banking. Auch die Professionalisierung des Geschäfts mit Kryptowährungen bietet neue Möglichkeiten.

- Nachhaltigkeit. Die Transformation von Wirtschaft und Gesellschaft schafft Wachstumschancen entlang der gesamten Wertschöpfungskette von Banken.

Hinzu kommt, abhängig von den Rahmenbedingungen, eine fortschreitende Konsolidierung und damit einhergehende Synergievorteile. Wenn die Branche Pflicht und Kür beherrscht, könnte sie dank Rückenwind mittelfristig eine Eigenkapitalrendite von 8 bis 10 Prozent erwirtschaften (siehe Abbildung 2).