Brief

Auf einen Blick:

- Die Eigenkapitalrendite deutscher Banken stieg 2022 auf durchschnittlich 3,8 Prozent,

- Der dritte Anstieg in Folge beruhte jedoch auf den Fortschritten weniger Institute, allen voran der Großbanken

- Die Renditelücke zwischen den besten und schwächsten Banken verdoppelte sich binnen eines Jahres nahezu

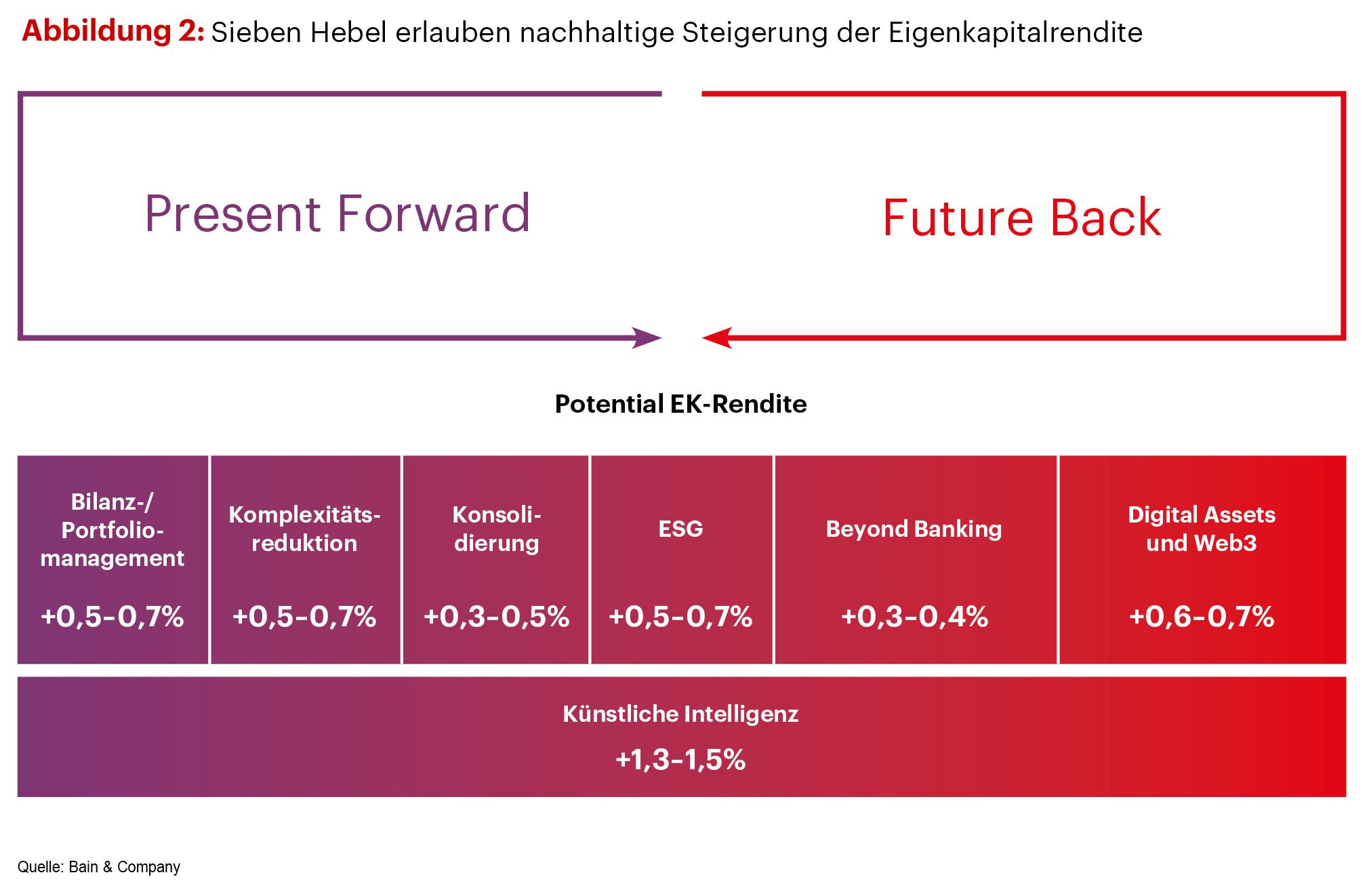

- Mit sieben Hebeln können handlungsstarke Institute ihre Rendite mittelfristig auf 7 bis 9 Prozent steigern

- Gerade der verstärkte Einsatz von künstlicher Intelligenz ist ein entscheidender Faktor für mehr Profitabilität

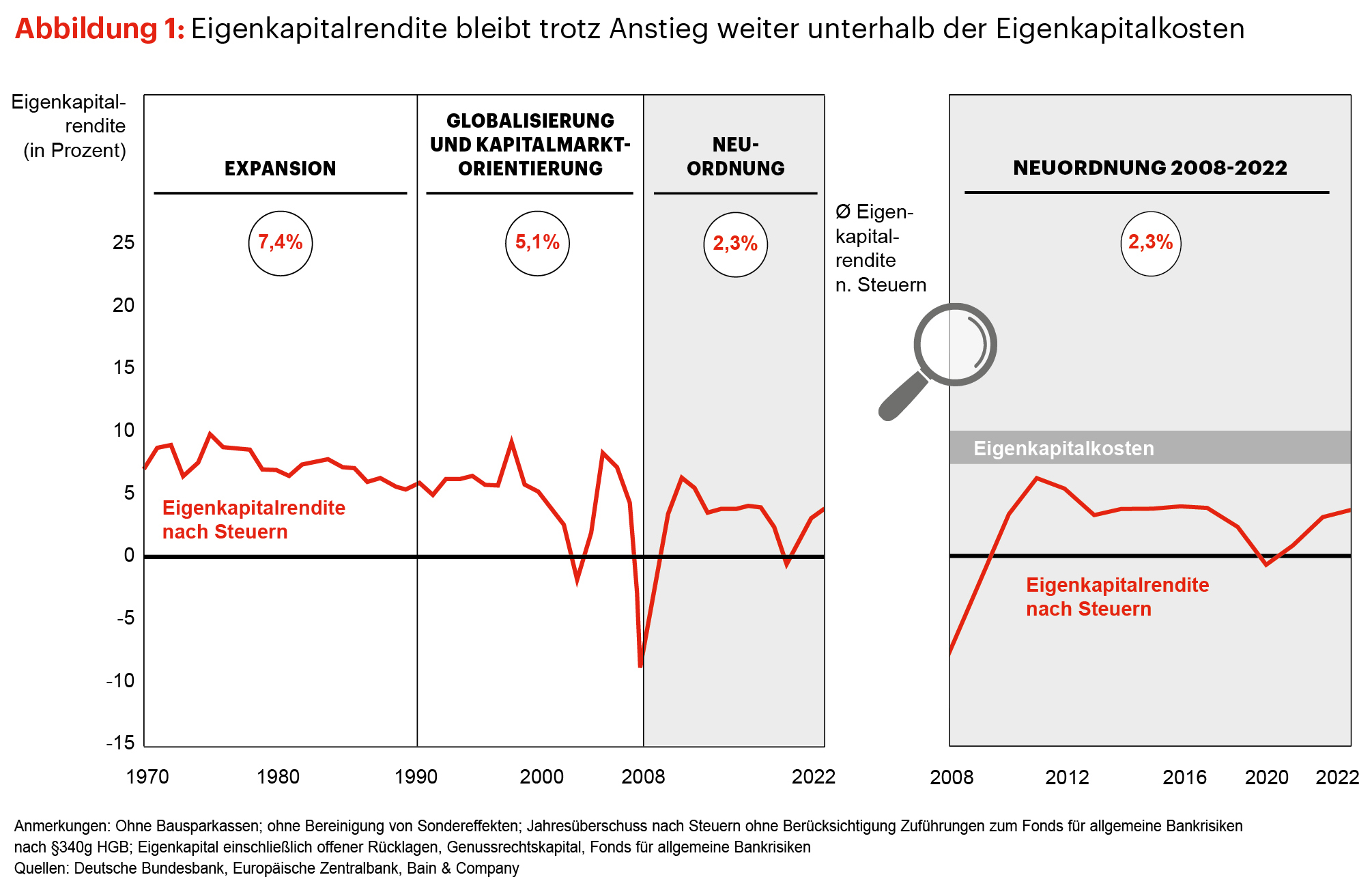

Deutschlands Kreditwirtschaft hat 2022 ihre Erholung fortgesetzt: Die Eigenkapitalrendite stieg branchenweit auf 3,8 Prozent – nach 3,2 Prozent im Vorjahr. Sie blieb damit aber unverändert weit unter den Eigenkapitalkosten von 7 bis 9 Prozent. Zudem beruht das Wachstum auf Fortschritten weniger Institute. Insbesondere die Großbanken profitierten von ihrer tiefgreifenden Transformation in den vergangenen Jahren.

Fakt ist also: Die Mehrzahl der Institute verdient weiterhin kaum Geld. 53 Prozent der hierzulande derzeit noch tätigen knapp 1.380 Kreditinstitute kam 2022 auf eine Rendite von weniger als 2 Prozent. Zugleich stieg die Zahl der Häuser mit weit überdurchschnittlicher Profitabilität. Die Renditelücke zwischen den besten und schwächsten Branchenvertretern verdoppelte sich zudem binnen eines Jahres. Eine Zweiteilung des Markts bahnt sich an.

Zinswende treibt und belastet das Ergebnis

Dank steigender Zinsen und einer vor allem in der ersten Jahreshälfte höheren Kreditnachfrage verbesserte sich der Zinsüberschuss 2022 signifikant um 12 Prozent auf 89 Milliarden Euro. Doch die Zinswende erforderte vielerorts auch Abschreibungen und Wertberichtigungen auf Wertpapiere im Bestand. Das Bewertungsergebnis fiel mit minus 16 Milliarden Euro wesentlich schlechter aus als im Vorjahr.

Bei den meisten Institutsgruppen geht die Rendite laut der Bain-Studie zurück. Bewertungsverluste haben dazu geführt, dass die Eigenkapitalrendite aller Institutsgruppen – abgesehen von drei Ausnahmen – 2022 gesunken ist. Die Privatbanken lösten die Automobilbanken als profitabelste Institutsgruppe ab. Zudem steigerten sowohl die Großbanken als auch die Landesbanken ihre Profitabilität deutlich.

Die Inflation konterkariert hingegen vielerorts die Sparanstrengungen. Trotz zahlreicher Effizienz- und Sparprogramme erhöhten sich die Verwaltungsaufwendungen, nicht zuletzt inflationsbedingt, 2022 weiter auf nunmehr rund 93 Milliarden Euro. Dabei haben die Institute einmal mehr zahlreiche Zweigstellen geschlossen. Die Zahl der Filialen sank auf 17.300 – zur Jahrtausendwende waren es noch mehr als 42.000 gewesen. Im gleichen Zeitraum hat sich die Zahl der Banken halbiert.

Renditen von 7 bis 9 Prozent bleiben machbar

Zwar dürften die höheren Zinsen 2023 branchenweit erneut die Eigenkapitalrendite verbessern. Doch nicht zuletzt der harte Wettbewerb, die Folgen der Inflation und eine steigende Kreditrisikovorsorge werden mittelfristig dazu führen, dass ohne aktives Handeln der Banken die branchenweite Eigenkapitalrendite bei 3 bis 4 Prozent stagniert und damit nach den Leitzinserhöhungen 2022 und 2023 sogar unter dem risikolosen Zins bleibt.

Mit einem entschlossenen Vorgehen können Deutschlands Banken in den kommenden Jahren allerdings ihre Profitabilität nachhaltig steigern. Dazu müssen sie ihre Komplexität weiter reduzieren, die Konsolidierung vorantreiben sowie Portfolio und Bilanz aktiv managen. So verschaffen sie sich auch den erforderlichen Freiraum, um in die Zukunftsthemen Nachhaltigkeit (ESG), Dienstleistungen jenseits des klassischen Bankgeschäfts (Beyond Banking), Web3-Technologien einschließlich Digital Assets sowie künstliche Intelligenz (KI) investieren zu können.

Gerade KI kann bei Deutschlands Kreditinstituten für mehr Effektivität sorgen. Technologisch führende Banken erzielen schon heute weit überdurchschnittliche Renditen und verfügen über zufriedenere Kundinnen und Kunden. Der verstärkte Einsatz von künstlicher Intelligenz bietet Deutschlands Kreditinstituten die einzigartige Chance, aufzuholen, ihre Effizienz zu steigern und die Distanz zu ihrer Kundschaft zu verringern.

Über die Studie

Zum neunten Mal hat Bain & Company die Bilanz- und GuV-Strukturen der deutschen Kreditinstitute ausgewertet, von denen es 2022 hierzulande noch knapp 1.380 gab. Die Autoren nutzten dazu Zeitreihen der Deutschen Bundesbank, der Europäischen Zentralbank (EZB) sowie die Datenbanken von Dun & Bradstreet und S&P Global. Der Zuschnitt der Institutsgruppen orientiert sich an der Klassifizierung der Deutschen Bundesbank.