Pressemitteilung

- Kunden legen bei ihrer Versicherung vor allem Wert auf Produkt- und Servicequalität sowie auf Einfachheit

- Für Jüngere gewinnen zunehmend auch emotionale Faktoren wie Zugehörigkeit und Motivation an Bedeutung

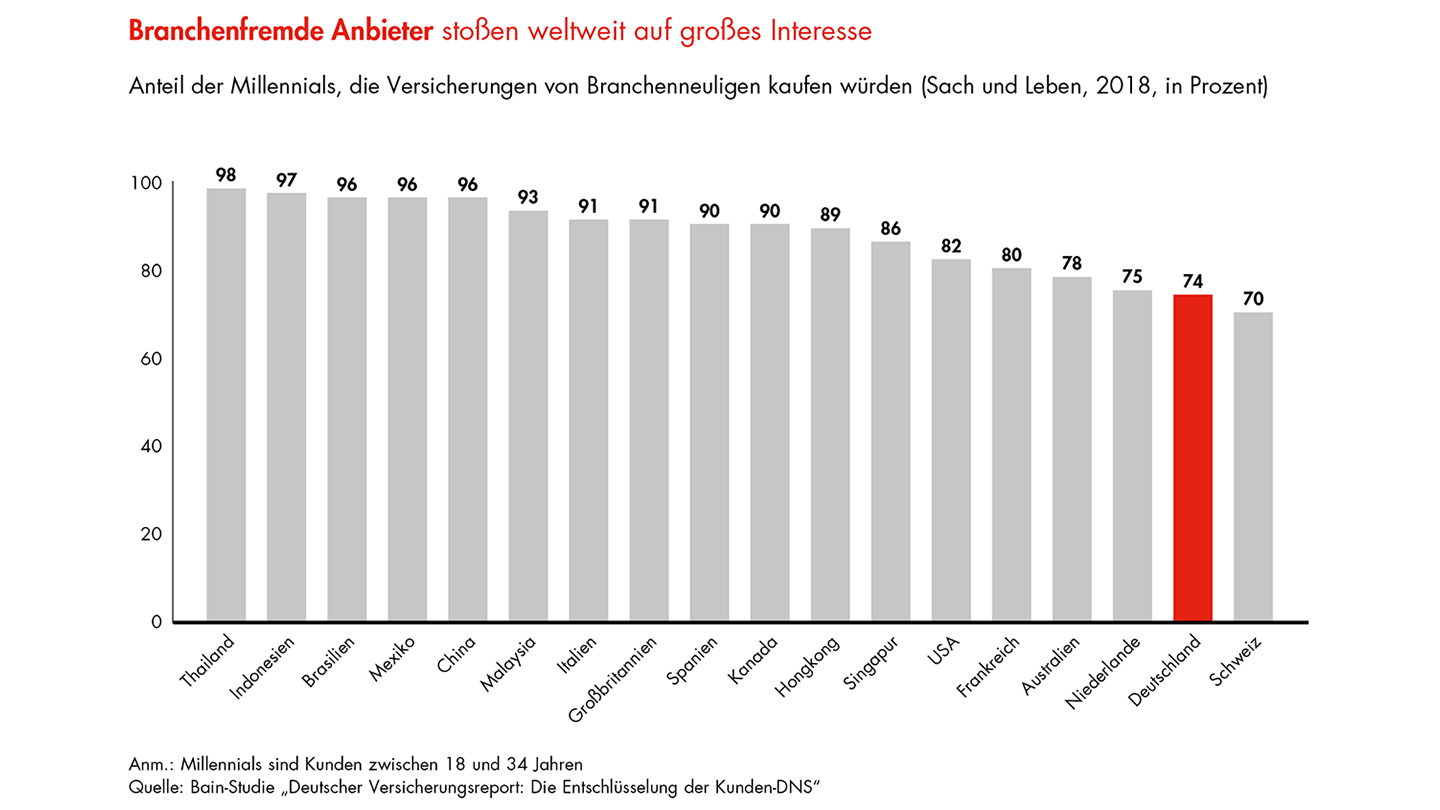

- Die unter 35-Jährigen sind weitgehend offen für Angebote von Branchenneulingen

- HUK Coburg hat die loyalsten Kunden in Deutschland

- Viele Kunden begrüßen Services ihres Versicherers jenseits der klassischen Police

Die Zeiten einer einzigen Versicherung fürs Leben sind lange vorbei. Nun gerät auch das Bild vom Versicherer als naturgemäßem Anbieter von Policen ins Wanken. Denn drei Viertel der unter 35-jährigen Kunden in Deutschland sind offen dafür, auch bei Branchenfremden Versicherungen abzuschließen (Abbildung). In vielen Schwellenländern liegt dieser Anteil sogar noch höher. Besonders beliebt sind Technologieunternehmen, die wie Amazon in den USA das Terrain bereits sondieren. In ihrer Studie „Deutscher Versicherungsreport: Die Entschlüsselung der Kunden-DNS“ zeigt die internationale Managementberatung Bain & Company, wie die Assekuranz ihre Kundenbasis dennoch sichern kann. Befragt wurden dafür weltweit 174.000 Versicherte, darunter 13.000 in Deutschland.

Kunden haben klare Vorstellungen

Unternehmen wollen die Kundenbedürfnisse bestmöglich erfüllen. Was Versicherte wirklich bewegt, hat Bain im Rahmen der Studie erstmals entlang von 30 sogenannten Elements of Value® ermittelt – den elementaren Merkmalen einer Kundenbeziehung auf funktionaler, emotionaler und sozialer Ebene. Nach Angaben der Befragten dominieren im Versicherungsgeschäft funktionale Themen, allen voran Produkt- und Servicequalität sowie Einfachheit. Hinzu kommen emotionale Faktoren wie die Reduzierung von Ängsten und der Markenwert.

„Die Kunden wissen sehr genau, was sie wollen“, betont Bain-Partner und Co-Autor der Studie Dr. Henrik Naujoks. „Die Versicherer müssen liefern. Doch gerade beim Thema Einfachheit gibt es häufig noch Defizite.“ Zudem unterschätzen viele Anbieter den Stellenwert emotionaler Faktoren, wie ein Blick in die USA zeigt. Dort zählen für unter 35-Jährige, sprich die Millennials, Motivation, Belohnung und das Gefühl dazuzugehören bereits zu den wichtigsten Elements of Value. „Der Community-Gedanke ist ein zentraler Bestandteil der DNS jüngerer Kunden“, so Naujoks. „Funktionale Exzellenz ist für sie eine Selbstverständlichkeit. Ein gutes Gefühl wird deshalb zunehmend zum entscheidenden Differenzierungsmerkmal für Versicherer.“ Gerade hier öffnet sich jedoch ein Einfallstor für Technologieunternehmen, die über langjährige Erfahrungen mit Communities verfügen.

Regelmäßige Interaktionen fördern Loyalität

Mit regelmäßigen, überzeugenden Interaktionen sowie dem Ausbau ihres Leistungsspektrums können die etablierten Versicherer dagegenhalten. Welch entscheidende Rolle Interaktionen spielen, wird anhand des Net Promoter Score® (NPS®) von Bain deutlich, der die Kundenloyalität misst. Bei lediglich einem Kontakt mit dem Kunden im Jahr liegt der NPS-Wert in der Sachversicherung bereits 16 Prozentpunkte höher als bei absoluter Kontaktlosigkeit, in der Lebensversicherung sind es sogar 23 Prozentpunkte.

Die höchsten NPS-Werte sowohl in der Sach- als auch in der Lebensversicherung erzielt hierzulande die HUK Coburg. Auf den Folgeplätzen haben sich in der jüngsten Bain-Studie vor allem die Sachversicherer zum Teil erheblich verbessert. „Die Branche handelt“, stellt Bain-Partner und Studien-Co-Autor Dr. Christian Kinder fest. „Viele Versicherer sind auf dem richtigen Weg und setzen alles daran, den Erwartungen ihrer Kunden gerecht zu werden.“ Die Elements of Value geben ihnen wichtige Hinweise, wie sie ihr Kerngeschäft in Bezug auf die vielschichtigen Bedürfnisse der Versicherten optimieren können.

Zusätzliche Dienstleistungen sind gefragt

Neben Exzellenz im Kerngeschäft und kontinuierlichen Innovationen gibt es einen dritten Erfolgsfaktor: den Auf- und Ausbau von Serviceökosystemen. Immer mehr Versicherungsunternehmen bieten zusätzliche Dienstleistungen über die klassische Police hinaus an. Dazu zählen beispielsweise Reparaturservices, Handwerkernetze oder Gesundheitsprogramme. Die Kunden begrüßen diese Vorstöße. Laut Bain-Studie ist jeder Zweite in Deutschland an solchen Dienstleistungen von seinem Versicherer interessiert.

Wer die neuen Services nutzt, reagiert in der Regel positiv. Der NPS steigt und die Preissensibilität sinkt. Auch die Bewertung der Elements of Value wird maßgeblich beeinflusst. „Mit Servicenetzwerken können Versicherer den gordischen Knoten ihrer Branche durchschlagen“, ist Branchenkenner Kinder überzeugt. „Sie bieten Anlass für regelmäßige Interaktionen und schaffen eine emotionale Verbindung. Wer hier überzeugt, muss den Wettbewerb mit Branchenneulingen nicht fürchten.“

Net Promoter Score® (NPS®)

Bain misst die Kundenzufriedenheit seit mehr als zehn Jahren branchen- und länderübergreifend mit dem Net Promoter Score® (NPS®). Diese Kennzahl ergibt sich aus den Antworten auf eine einzige Frage: „Auf einer Skala von null bis zehn, wie wahrscheinlich ist es, dass Sie Ihren Hauptversicherer einem Freund oder Kollegen weiterempfehlen?“ Die Antworten werden drei Kategorien zugeordnet. Dabei hat sich gezeigt, dass nur Werte von neun oder zehn für wirklich loyale Kunden stehen („Promotoren“), sieben und acht Passive sind und Bewertungen von sechs oder weniger als Kritiker eingestuft werden müssen. Wird der Anteil der Kritiker von dem der Promotoren subtrahiert, ergibt sich der NPS.