論説

原文はこちら: The renaissance in mergers and acquisitions - What to do with all that cash?

長期的に見ると、M&A取引件数は上下動を繰り返してきたが、直近数年間はそのサイクルにおいて低い水準下にあったように見受けられる。しかし、当期間における成長戦略としてのM&Aが歴史的成功を収めていたことは、データにより明らかである。ベイン・アンド・カンパニーが行った分析によれば、経営幹部が企業価値を上げて投資家の期待に応えるためには、M&Aによる成長に、よりフォーカスすべきと言える。

全3部にわたる"M&Aルネサンス"の第1部となるレポート、~2000年代の驚くべき教訓~で分析した直近11年間は、M&Aの再現可能モデルに忠実な買収企業にとって、非常に良い時代であった。従来の考えでは、この10年間は大暴落に終わった不合理な期間とされてきた。それにもかかわらず、規律ある買収企業は最大の勝者となっている。時価総額の大部分をM&Aへ投資する企業が、最大のリターンをあげていたのである。

第2部となる当レポート、~潤沢な資本をどう活用するか~では将来に目を向け、強いバランスシート、豊潤な資本環境、低金利と8つの大きなマクロトレンドが重なることで、M&Aが企業の戦略的要請を実現するための強力な手段となることを示す。豊富な資本はM&Aをサポートするために存在し、経営幹部に対する成長実現へのプレッシャーは投資家が高いリターンを期待する時に増加する。一部のビジネスリーダーは、いかなる場合でも企業買収によらない自主独立成長の方がより優れていると主張するが、2000年代のM&A実績を見ると、このような従来の考えに疑問を呈さなければならない。

第3部では、M&Aに良好な環境における規律の重要性について述べる。M&Aは、決して全ての企業の救世主になるわけではない。もし企業のコアが弱ければ、M&Aが企業によい効果をもたらす可能性は極めて低い。しかし、堅牢なコアを有する企業はより優位なポジションにいると言える。全ての成功したM&A案件は確固たる企業戦略から始まり、場合によってはM&Aはその戦略実現のための1つの手段に過ぎない。成長に対するプレッシャーが強い状況下においては、多くの企業が、M&Aによる成長の方が手早く、安全で信頼性があると考える。

M&Aが再び活性化するにつれ、企業買収を行わない方が安全だと断定し、傍観を決め込む経営幹部もいるだろう。しかし、これまでの経験は、そのような企業のパフォーマンスが結果的に落ち込んでいくことを示唆している。このゲームに参加し、どのように上手くプレイするかを学んだ企業が勝者となるだろう。

世界は潤沢な資本で満ちている。我々の推計によると、世界中の金融機関は合計約300兆ドルの投資資金を保有している。これらの資金を投資する機が今まさに熟しており、その多くはM&Aの再興に投資されるべきである。

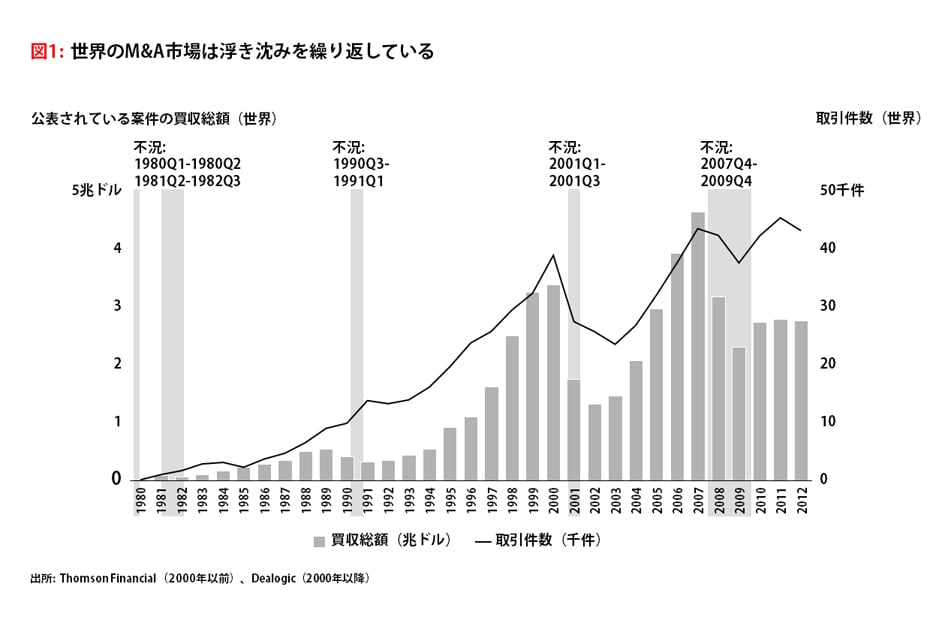

なぜか。一つの理由は需要が抑制されてきたことである。2007年から続くM&Aの減少は金融危機に端を発したものであり、世界経済の回復につれて増加に転じるだろう。そしてM&Aブームは、取引件数と買収総額において過去のブームを凌駕する傾向がある(図1)。

しかしながら今回のブームでは、3つの追加的要因によって、M&Aの再興がより一層加速されるだろう。

- 金融資本が相当に余っており、割安に調達可能であり、その傾向は継続すると思われる。実質金利が過去の水準と比して十分に低いため、高い投資リターンの追及が弱まることは無い

- 各々が一兆ドル以上の効果を持つマクロトレンドが、新しい成長機会を提供する

- 多数の企業が豊富な資金を保有しており、成長機会に対して投資をする準備が出来ている‐ただしM&Aを行わずに、投資家が期待するリターンを実現できる可能性は低い

以上3つの要因により、取引数は記録的な水準に到達すると見込まれる。我々がM&Aの再興を信じる根拠を、背景となる経済環境と併せてより詳細に見てみよう。

潤沢な資本で満ちた世界

資本はもはや不足しておらず、過剰に存在している。金融機関が保有する総額300兆ドルもの資本は、世界中の株式公開企業の時価総額の約6倍に相当しており、2020年までに100兆ドル程度増加する見込みである(2010年時点の現在価値及び為替レートで評価)。これは米国GDPの6倍以上に相当する。潤沢な資本の投資先を探している状態だ。

資本は比較的低コストで広く利用可能である。市場平均指数を凌駕する業績の達成を目標に掲げ、これらの資金を投資することが企業の責務である

過剰資本は低金利を引き起こした。世界金融危機以降、多数の国々で金利は史上最低を記録し、低リスク投資における実質金利はほとんどゼロに近い水準で低迷している。我々は、金利は今後しばらく低水準で推移すると予測している。その主な根拠となるのは、需要と供給の関係である。1990年代初頭から現在までの間に、金融資産は実質生産量を大幅に上回るペースで増加し、このトレンドにより世界の平均貸出金利は当該期間中に4~5%ポイント低下した。この長期的トレンドを鑑みると、相互に関連する以下の3つの要素は今後も継続すると考えられる。

- 歴史的に見て、我々が2007年に経験した類の金融危機の後は、金利は低水準で推移する。家計と企業は借入れを減少させ、成長への活力は減退する。この超低金利時代は10年単位で続く可能性がある。世界大恐慌や、直近では日本の失われた10年においては、危機の発端以降20年近くに至るまで、金利は低水準で推移した

- 全世界の中央銀行は、当面は低金利を維持することを表明している。米国の連邦準備制度理事会は失業率が6.5%以上、物価上昇率が2.5%以下に留まる限りは低金利を維持すると表明した。ヨーロッパ中央銀行と日本銀行も同様の方針を推進している。中央銀行は自身の貸出金利を低水準に設定するのみならず、自国経済への資金投入により市場金利の抑制を促進している

- これらの潤沢な過剰資本にもかかわらず‐また一般常識に反して‐世界的なインフレ圧力は弱いまま継続すると思われる。その根拠は、昨今の経済は供給ではなく需要拡大のペースが遅いことにより抑圧されているからである。持続的な高いインフレ率を維持した1973年から1981年の間には、エネルギーやその他のセクターにおける供給不足と、ベビーブーム世代の若者による上昇傾向の需要により、継続的な価格上昇圧力が生じた。2010年代においては、ほとんどのセクターにおいて供給の拡大は容易であり、既に多くの業界が過剰な生産能力を有している。さらに高齢化等の長期的トレンドが一つの要因となって需要は低調であり、今後数十年の間には大きな変化は望めそうにない。これら2つの要因により、生産者が価格上昇を消費者に転嫁することは非常に難しい

潤沢な資本と借入れの容易さは一般的なインフレの加速には恐らく直ちには繋がらないが、しかしながらほぼ確実にある種のインフレ効果を持っている。それは資産バブルである。世界の経済環境においては、常に何処かで何かの資産価格が上昇を続けている。それは金属、農産物、燃料、農地、その他の不動産など、実質上ほぼ全ての種類の資産で起こり得る。世界中の投資家がこれらの資産に投資するので、資産の価格は割高になり、典型的なバブルへの土台が出来る。このような環境下においては、バブルはおそらくより長く続き、不可避的にバブルが崩壊するまでより大きく成長を続けるだろう。

投資家の高い期待

資本は過剰に存在しており、低金利で、需要は低水準に留まり、成長への活力は減退している。これらは、投資家が高いリターンを期待していないことを意味するのだろうか。

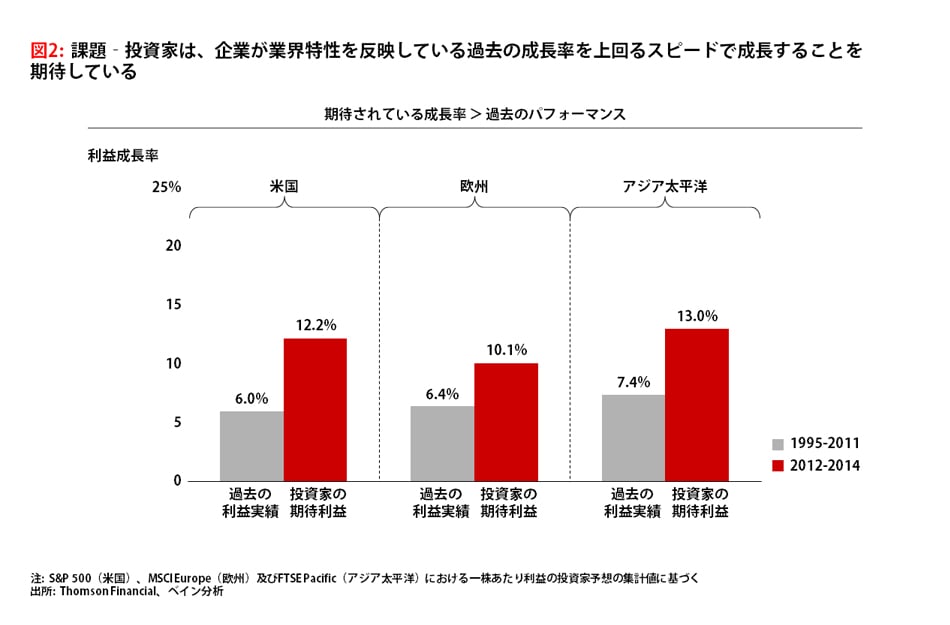

そうではない。投資家は、企業が過去の成長率を遥かに上回るスピードで成長することを期待しており、データはそれを示唆している。この投資家の期待と現実とのギャップが最も際立っている米国では、1995年から2011年の間に企業は年率平均6%で収益を拡大してきた(図2)。2012年から2014年の名目GDPの年間成長率もおおよそその期間と同程度であろう。しかしながら投資家は、企業に年間約12%の成長を期待しているのだ。

経営者はそれゆえ厳しい状況に置かれている。資本は、企業のバランスシート上のものも含め、比較的低コストで広く利用可能である。投資適格を得ている企業は、かつてその国債がほぼ無リスクであると考えられていた多くの主権国家よりも、 低コストで借入れをすることが出来る。通貨が高評価を得ている地域の国々(例えば欧州の国々)では、強い通貨を生かして、格安での海外投資を実現できる。市場平均指数を凌駕する業績の達成を目標に掲げ、これらの資金を投資することが企業の責務である。ライバル企業が成長に向けて体制を整えているときに、資金を持て余しながら何もしないのは、同様に非常にリスクの高い戦略である。

企業投資のためのハードルレートの設定がこの課題を良く象徴している。我々の経験によると、多くの最高財務責任者(CFO)達は、不確かな世界への一般的なリスクと金利が過去の標準的なレベルに戻るという特定のリスクを警戒し、金融危機の後も ハードルレートを金利に比べて高い水準で維持している、と説明している。しかし、ハードルレートの 引き下げは恐らく、資本が過剰である時代においてはより適切な処置であろう。極端な引き下げは常に 危険であるが、高いまま放置するのも同様に危険である。ハードルレートの高い企業は、投資が縮小し売上成長が期待できない状態で、それでもなお収益目標を達成し続けなくてはならない羽目になるだろう。これは株主を長期的に満足させる方法ではない。CFO達はまた、更なる課題にも直面している。彼らは市場からリスクへの対策不足を責め立てられているにも関わらず、事業強化のためのバランスシート戦略を駆使しても賞賛されることはない。なぜなら、特に世界金融危機以前には、そのようなアプローチは必要ではなかったからである。

マクロトレンド‐成長の機会

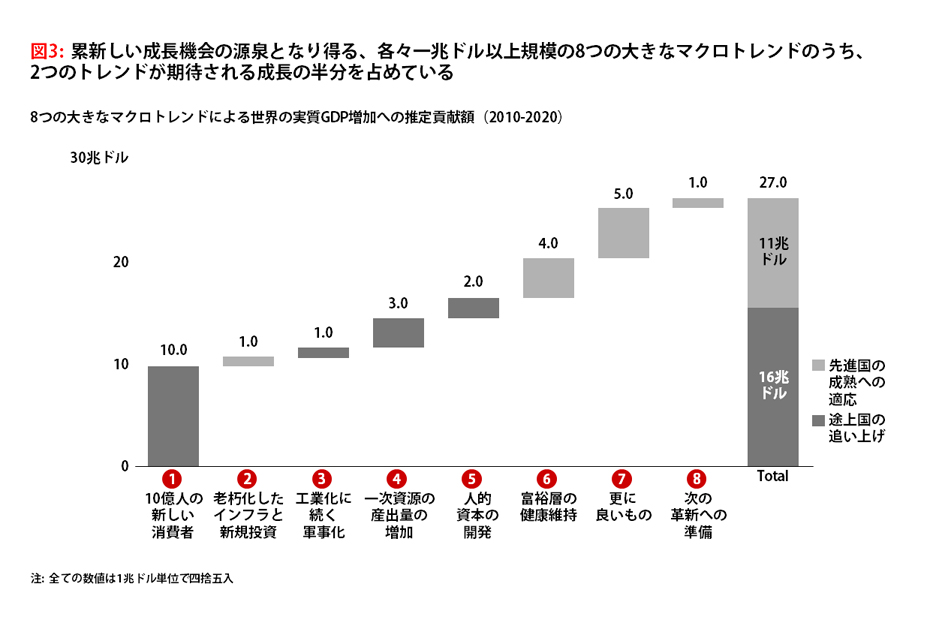

このような事業環境とは対照的に、我々は世界経済の中で新しい成長機会を提供する8つのマクロトレンドを発見した(図3)。本レポートでその詳細については触れないが(詳細については、ベインのウェブサイトに掲載しているレポート「The Great Eight: Trillion-Dollar Growth Trends to 2020」を参照)、成長のポテンシャルを示唆する8つのマクロトレンド(文中に下線で表記)の要点を、以下に簡単に説明する。

消費者: 2020年までに、新興国の10億人の新しい消費者が年収5千ドル以上の中流階級層に加わる見込みである。彼らの購買力と嗜好は先進国の中流階級とは異なるものの、2020年までに、新たに10兆ドルのGDPがここから創出されるだろう。この消費者を狙う企業には、安価なコスト構造が求められる。そして企業は、この消費者が購入金額を徐々に上げるというシナリオを想定できないのである。

先進国の消費者は、直近に経験したものよりも更に良いものを捜し求めるだろう。消費者ニーズを捉えた更に良いもの、より注意深く嗜好やライフスタイルに合わせた商品やサービスである。タブレット型コンピュータのようなテクノロジーの革新と共に、例えばオンラインで注文したその日に洋服が家に届けられる、といった「ソフト」のイノベーションが起こるだろう。ソフトイノベーションは、消費者が喜んで対価を支払うような付加価値の提供により消費を活性化する。また、ソフトイノベーションはファッションから食料品まで、すべての消費財カテゴリーを再定義する可能性も秘めている。

政府とインフラストラクチャー: 先進国においては、老朽化したインフラと新規投資が、物理的インフラの交換や改修に対する政府支出の急増へと繋がるだろう。公的資金は限られているため、一部事業は官民協働で実施され、世界のGDPに対して約1兆ドルの貢献が見込まれる。その一方で、工業化に続く軍事化(途上国における兵器の製造)によって、兵器開発企業はチャンスを得るだろう。ただし、より重要なのはグローバルビジネスへ与えるリスクである。中国はサプライチェーンの保護に重大な関心を示しているが、中国のサプライチェーンは日本や(一部分は)インドも共有している。脆弱なサプライチェーンというリスクがあることによって、企業は最終消費地の近くに生産拠点を増強させようとし、多数の企業がオペレーションを米国や欧州に戻す検討を始めることに繋がるのである。

途上国は人的資本の開発という課題に直面しており、途上国の社会的インフラは物理的インフラに比べてより多くの投資を必要とする可能性がある。教育の提供拡大、効果的な医療制度の確立及び社会保障の増強は、合わせて2兆ドルのGDPを創出するだろう。加えて、このような新興国の急成長は世界的な経営人材不足を引き起こし、悪化させるだろう。一方で先進国においては、新しい医療への支出‐富裕層の健康維持‐が4兆ドルのGDPを創出する可能性がある。

「次の革新」‐そしてこれからのトレンドを支える資源: 主要なイノベーションの波が押し寄せている。今後10年間の隆盛を有望視されているのが、5つの潜在的な基盤テクノロジー(ナノテクノロジー、遺伝子学、人工知能、ロボット工学、ユビキタス)である。新しいテクノロジーは相互に補強し合う傾向がある。次の革新への準備によって、消費財と生産プロセスの両面で予期せぬ機会が広がる。次の革新が訪れたとき、次の革新への準備によってテクノロジーの成長が加速される。

これらすべてのトレンドは、一次資源の産出量の増加を必要とする。それは食料、水、エネルギーや鉱物資源などの一次資源への多大な投資を意味する。需要の増加は新しい投資を促進するが、同時に資源不足や価格の乱高下を引き起こす。一次資源関連セクターでは約3兆ドルのGDPが創出されるだろう。

なぜM&Aなのか?

経営層にとって一つの重要な課題は、前述の新興トレンドを活用するために、自社のビジネスをどのように位置づけるかという点である。M&Aによらない自主独立成長にのみ注力する戦略では、必要とするケイパビリティ拡充や市場浸透を実現できそうにない。大半の企業は、M&Aも併せて追求するようなバランスの取れた戦略をとる必要がある。資産を買収した方が、同様のものを自力で構築するよりも、多くのケースにおいて速くて安全である(図4)。

企業が、自力で構築するよりも買収した方が理にかなうのはどのような場合かを判断する上で、3つの本質的な問いが助けになる。

- 自社の事業を強化するケイパビリティを持っている企業はあるか。テクノロジー、販売チャネル、特定の地域での事業運営基盤など、異なる種類のケイパビリティが多数存在する。もし自社が事業強化や適応のために必要としているケイパビリティを、他のどの会社も保有していないのであれば、当然それらは自社で築き上げる必要がある。もしケイパビリティが他社に存在するのであれば、その会社が買収先の候補になり得る。アメリカのケーブルTV大手のコムキャストが、傘下の関連会社のコンテンツを拡充する必要があると結論を下したとき、彼らはNBC/ユニバーサルを買収し、そこが所有するライブラリー、製作、ニュースのインフラを獲得した

- ケイパビリティを買収した場合、それらを自力で構築するよりも、リスク調整後の収益率は高いか。買収はリスクを伴うが、買収によらない成長への投資も同様にリスクを伴う。企業の財務チームの課題は、可能な限り出来るだけ正確にリスク要因を考慮し、M&A実施、非実施の際に期待される投資収益を同一条件で比較することである。イタリアのタイヤメーカーであるピレリはロシア進出を目論んでいたとき、新規事業の立上げが非常に難しい市場では、ゼロから始めるよりも、利用されなくなった工業用地と既存事業を買収する方が良いという結論に至った

- ケイパビリティを管理する際に、親会社として有利な立場にあるか。ケイパビリティは何も無いところに存在する訳ではなく、組織の中に存在する。もし、ある特定のケイパビリティを管理する上で、ある企業が他のどの企業よりも優れている場合(類似のケイパビリティについての経験がある場合等)、その企業は他の買収候補企業よりも既に優勢である。乳幼児向け栄養食品の世界的トップ企業であるネスレは、ファイザーが売りに出していた粉ミルク事業の親会社として、考え得る限り最善の立場にあった

もちろん、この分析からは明らかな疑問が生じる。M&Aのための環境が既に整っているのならば、なぜ金融危機からの回復期において、取引のペースがこれほどまでに遅いままなのだろうか。我々の見方によると、売り手が出し惜しんでいるというのが主な理由である。売却を潜在的に検討している企業は、事業の評価額が上昇することを期待しており、それ故当面の間は資産を手放したくないと思っている。しかしひとたび売却企業が、彼らの資産が十分に評価されていると認識を変え、賢明な売却によりリターンが得られることを理解すれば、出し惜しみは直ちに解消されるだろう。企業が売却を計画するとき、厳密な戦略の評価や利回りの比較による投資の優先順位付けがまず行われるべきであり、売りに出す時期を選ぶ試みは後回しにすべきである。このテーマについては、我々の著作である2008年のハーバード・ビジネス・レビュー「How the best divest」にて、全体的な分析を紹介している。

バブルを見極めるケイパビリティは、金融仲介業者や投資家のみならず、全ての企業にとって重要である

リスク

M&Aを取り巻く環境が全般的に整いつつある一方で、今後買収を行う企業は多数のマクロ経済的リスクを注視し、適切に対処する必要がある。特に重要と考えられる5つのポイントを以下に示す。

- 資産バブルの広がり: 既に我々が示唆したように、資産バブルの数、大きさが増加し、期間も長期化しそうである。資産バブルは3つの明白な兆候(本物の投資機会の後に続く急激な価格上昇、キャッシュフローに裏付けられない評価額、そして「今回だけは違う」ことを示す多くの説明)を示す。どんな種類の投資であれ、バブルの前兆を認識することは共通の規律の一つである。離岸流を避けるために海岸線に平行に泳ぐのと同様に、投資家は命がけで潮流に逆らったり、乗りこなしたりしようとはせずに、衝突を避けて進む必要がある。

バブルを見極めるケイパビリティは、金融仲介業者や投資家のみならず、全ての企業にとって重要である。重要なのは、投機的な短期的影響の中から長期的で持続的成長を促す要因を分離することである。それを実現するためには、企業幹部には事業の基本構造と、幅広い周辺環境との相互作用についての深い知識が求められる。例えば近年の米国における住宅バブルでは、住宅建築業者は人口や所得水準増加のトレンドを分析することができた筈である。所得水準や人口の増加と、住宅の市場価格との間の大きな隔たりが拡大していた事実は、バブルの形成を示唆する明らかなシグナルだった。潤沢な資本により形成された、大きく広範囲にわたり長く続くバブルでは、企業は2年間、場合によっては3年間も続くトレンドが実在し、永続すると思ってしまうかもしれない。そして企業は潔く身を引く前に現実の資源を割り当て、大暴落を経験するのである。その影響は、企業に瞬時に大惨事をもたらす可能性がある。 - 不安定な為替変動: 通貨は、世界で最も多く取引されるコモディティの一つである。通貨は、政府による大規模介入と、他の通貨やその基礎となる財やサービスに関連して価値を変えるような長期的な構造的影響の両方の対象となっている。全ての企業の買収試算モデルは、上振れ、下振れ両方の為替シナリオを盛り込むべきである。

- 有効活用されない大量のキャッシュ: 世界は潤沢な資本で満ちているにも関わらず、その大部分が税務政策と通貨管理によって自国市場に本拠地を置く企業には利用できないでいる。これは企業が大量のキャッシュをバランスシート上に保有しているのにも関わらず、取引遂行や配当金の支払いのために借入れをする必要に迫られる、という奇妙な現象を引き起こす可能性がある。600社もの米国企業を調査し、どれくらいのキャッシュを海外に保有しているかをまとめたJPモルガン・チェースによると、企業が保有する全てのキャッシュの約60%が海外子会社にあり、その多くがドル建てである。企業はこれらの捕らわれたキャッシュを有効活用し、その国の流動性を利用するために海外に関連会社を設立し、上場することもある。同社によると、香港で最近上場した企業の50%は外国企業であったという。

- 資本輸出国としての中国: 中国政府当局は意図的に、国内消費を相対的に低く、投資水準を高く維持する政策を推進している。これらの政策によって、中国は、国内投資、海外投資の両方において超過資本を抱えることになりそうである。実際にベインのマクロ・トレンド・グループは、2020年までに推計87兆ドルもの金融資産の増加に貢献すると予測しており、これは一国家の貢献としては世界最大である。海外の投資家は、この超過資本によって、売りに出ている中国国内の資産価格が上昇する圧力を受けるだろう。また同時に、様々な資産バブルの形成の一因となる可能性もある。

- 増加するサプライチェーンリスク: 世界は数十年にわたり、これまでに無いほどにサプライチェーンを長くグローバル化しながら、安定成長(安定すぎる可能性もあるが)を続けてきた。今後数年間は、様々な要因が相まってトレンドを反転させるだろう。マクロ経済の視点からは、生産性は向上し、先進国と途上国の間の人件費のギャップは縮小してきている。ミクロ経済の側面においては、企業は消費市場の近くに生産拠点を置くことで、より高い利益を獲得し始めている。いくつかのアジアの国における軍事化に加えて、サプライチェーンのトレンドを逆行させる可能性のあるいくつかの要因が存在している。潜在的に買収を行おうと思っている企業にとってのリスクは、もちろん、世界が反対の方向に動いている中、遠くの地にある生産拠点や設備といった資産を買収してしまうことである。

ほとんどの企業にとってM&Aが良い戦略である一方で、それは簡単でも単純でもない。前述した諸問題に規律ある方法で取り組むための体制が最も良く整っている企業は、M&Aの経験が豊富な企業に他ならない。当シリーズの第3部では、成功のための再現可能なM&Aモデルの効力という我々のテーマに立ち返り、詳細を解説する。